Покупка акций для начинающих может показаться сложным и запутанным процессом, но правильный выбор ценных бумаг является ключевым в этом процессе. Прежде чем погружаться в мир фондового рынка, важно разобраться в ключевых аспектах, начиная от основных понятий до выбора подходящей стратегии. Давайте вместе рассмотрим, какие виды акций существуют, как и где покупать акции какие факторы влияют на их цену, а также какие стратегии выбора акций наиболее эффективны.

Итак, акции представляют собой доли в собственности компании, которые выделяются и продаются инвесторам. Приобретая акции, инвестор становится совладельцем компании и имеет право на часть прибыли (дивиденды) и участие в управлении через голосование на общем собрании акционеров.

Перед тем, как компания сможет продавать свои акции, а инвесторы их покупать. Ей необходимо выйти на IPO.

IPO — это процесс, когда компания впервые предлагает свои акции широкой публике. Это означает, что раньше акции были доступны только частным инвесторам или владельцам компании, а теперь их можно купить на фондовом рынке.

Акции работают как финансовые инструменты, представляющие долю в собственности компании. При покупке акций инвестор становится акционером и получает право на долю прибыли (дивиденды), участие в управлении компанией через голосование и возможность зарабатывать на изменении рыночной цены акций.

А сейчас, нам пора разобраться в самом главном: зачем покупать акции

Итак, акции необходимы для того, чтобы инвесторы могли участвовать в капитале компании, получать дивиденды и потенциально зарабатывать на росте их стоимости. Покупка акций позволяет диверсифицировать инвестиционный портфель, участвовать в успехах компаний и может стать источником долгосрочного дохода.

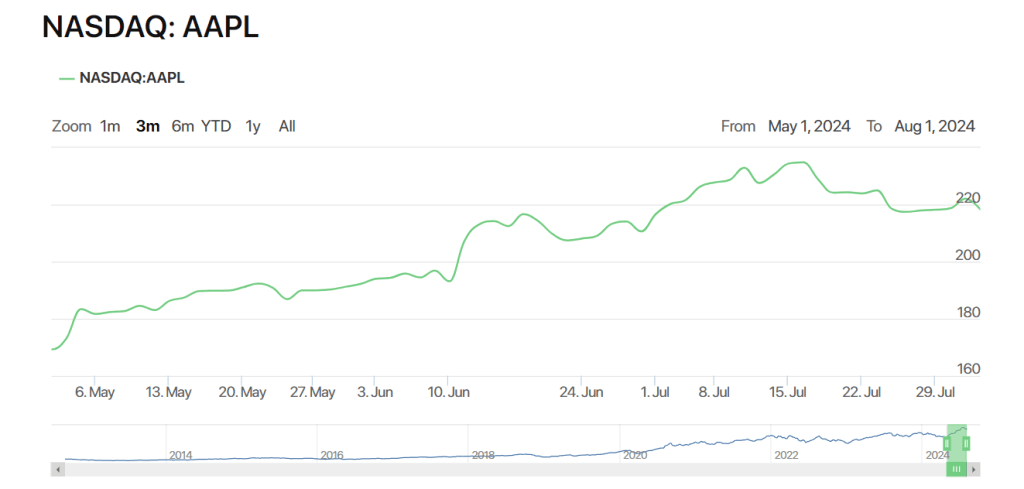

Давайте рассмотрим акцию компании «Apple Inc.», которая торгуется на фондовом рынке под тикером AAPL.

Владельцы акций «Apple» могут получать дивиденды и участвовать в принятии корпоративных решений, а также зарабатывать на изменении цены акции.

Существуют два основных типа акций: акции обыкновенные и привилегированные.

Простые акции: Акционеры имеют право голосовать на общих собраниях акционеров и участвовать в принятии важных решений компании.

Привилегированные акции: Обычно не предоставляют права голоса на общих собраниях. Однако могут быть исключения в определенных случаях.

Простые акции: Дивиденды выплачиваются в зависимости от решений совета директоров и могут варьироваться по величине.

Привилегированные акции: Обеспечивают фиксированный дивиденд, который выплачивается перед дивидендами по простым акциям. Если дивиденды не выплачены, это может накапливаться (кумулятивные привилегированные акции).

Простые акции: Акционеры получают оставшиеся активы компании после выплаты долгов и привилегированных акций. Они рискуют потерять свои инвестиции в случае банкротства.

Привилегированные акции: Акционеры имеют приоритет в получении активов при ликвидации компании после долгов, но до акционеров по простым акциям.

Простые акции: Дивиденды могут расти или снижаться в зависимости от финансового состояния компании.

Привилегированные акции: Дивиденды фиксированы и не зависят от финансовых результатов компании, но в некоторых случаях могут быть увеличены в случае кумулятивных привилегированных акций.

Простые акции: Не подлежат конвертации в другие виды акций.

Привилегированные акции: Могут иметь опции на конвертацию в простые акции или выкуп по установленной цене, в зависимости от условий выпуска.

Компании эмитируют акции для привлечения дополнительных средств на финансирование своей деятельности. Средства, полученные от продажи акций, могут быть направлены на расширение бизнеса, инвестиции в новые проекты или погашение долгов. Кроме того, выпуск акций часто входит в стратегию компании по росту и развитию, а также служит способом оценки её стоимости на рынке.

Более подробно о том, как приобрести акции, можно узнать в этой статье.

Акции являются активом. Они представляют собой инвестиции, которые могут приносить доход в виде дивидендов и прибыли от роста рыночной цены. В бухгалтерии акций учитываются как финансовые активы, которые могут увеличить стоимость вашего инвестиционного портфеля.

Дивиденды представляют собой часть прибыли компании, которая выплачивается её акционерам. Размер дивидендов обычно зависит от финансовых результатов компании за определённый период и её дивидендной политики.

Компании выплачивают дивиденды в первую очередь для привлечения и удержания инвесторов. Это один из способов демонстрации акционерам устойчивого развития бизнеса и способности обеспечивать стабильный доход. Кроме того, выплата дивидендов может способствовать повышению цен на акции компании и привлечению новых инвесторов.

Дивидендные аристократы и короли — это категории акций, отличающиеся высоким уровнем дивидендных выплат и стабильностью их роста. Давайте подробнее рассмотрим каждую из этих категорий:

Дивидендные аристократы — компании, которые стабильно выплачивают дивиденды и увеличивают их сумму в течение более 25 лет. Эти компании пользуются высоким авторитетом в инвестиционном сообществе и по статистике, у них самые надежные акции. Примеры: Лукойл, НОВАТЭК, Татнефть, Сургутнефтегаз.

Дивидендные короли — компании, которые стабильно выплачивают и повышают дивиденды в течение более 50 лет. Обычно такие компании имеют стабильные финансовые результаты и высокую доходность. Примеры: Procter & Gamble, Coca-Cola, 3M, Colgate-Palmolive.

Цены на акции компании подвержены влиянию множества внутренних и внешних факторов. Понимание этих аспектов помогает инвесторам оценивать текущую ситуацию на рынке и прогнозировать будущие изменения в стоимости акций. Среди основных факторов следует выделить:

Финансовое состояние компании: показатели прибыли, выручки, долга и оборотных средств. Высокая прибыль и стабильное финансовое положение компании способствуют росту цен на её акции.

Внешние экономические условия: индикаторы инфляции, уровень безработицы, процентные ставки и ВВП. Положительные экономические показатели способствуют увеличению цен на акции, в то время как негативные условия могут вызывать их снижение.

Геополитические события: политические кризисы, террористические акты и пандемии, которые вызывают нестабильность на рынке и влияют на стоимость акций, особенно в отраслях, связанных с данными событиями.

Интерес инвесторов: перспективы роста и стабильные финансовые показатели привлекают новых инвесторов и поддерживают рост цен на акции.

Конкурентное окружение: успех конкурентов или изменение рыночной доли компании могут вызвать пересмотр инвестиционных оценок и, соответственно, изменение цен на акции.

Рыночные условия: в периоды быстрого роста рынка инвесторы чаще приобретают акции, а в периоды спада рынка наоборот – распродают их.

Обычно такие акции принадлежат крупным и успешным компаниям, таким как «Сбер», «Газпром» и «Лукойл». Цена этих акций может достигать нескольких тысяч рублей за единицу и зависит от финансового состояния компании и рыночной ситуации

Инвестирование в акции предоставляет возможность увеличить капитал, но также несет определенные риски. Рассмотрим основные перспективы и риски инвестирования в акции:

Потенциально высокая доходность: Успешные инвестиции могут приносить значительную прибыль через рост капитала и дивидендные выплаты.

Диверсификация портфеля: Инвестиции в акции различных компаний и секторов экономики снижают риски и повышают стабильность портфеля.

Участие в успехе компании: Становясь акционером компании, вы получаете возможность участвовать в её успехах, что способствует росту стоимости портфеля и дивидендных выплат.

Рыночные риски: Экономические кризисы, политическая нестабильность и изменения ключевых ставок могут привести к колебаниям цен акций и потере капитала для инвесторов.

Деловые риски: Неудачная стратегия управления, разработка неконкурентоспособных продуктов или финансовые проблемы компании.

Ликвидность: Несмотря на то, что акции являются относительно ликвидным активом, иногда возникают сложности с проведением операций купли-продажи на рынке.

Волатильность: Фондовый рынок характеризуется высокой волатильностью, что может приводить к значительным изменениям цен акций в короткие сроки, что создает неопределенность для инвесторов.

Инфраструктурные риски: Возможность потери доступа к финансовым ресурсам из-за заморозки активов, закрытия счетов или других технических проблем.

Инвестирование в акции требует детального анализа и оценки рисков. Правильное распределение капитала и постоянный мониторинг рыночной ситуации помогут снизить потенциальные риски и повысить вероятность успешных инвестиций.

Если вы думаете “выгодно ли инвестировать в акции?”, “какие акции выгодно купить”, то давайте посмотрим с вами на то, какие компании размещают свои акции на фондовом рынке и являются самыми доходными в России.

В нашей стране есть несколько компаний, акции которых исторически показывали хорошую доходность. Однако важно помнить, что инвестиции в акции всегда связаны с рисками, и прошлые успехи не гарантируют будущих результатов. Вот список некоторых компаний, чьи акции в последние годы показывали значительную доходность:

Один из крупнейших банков в России с развитой сетью отделений и онлайн-услугами. Сбер активно развивает новые финансовые технологии и расширяет свой бизнес. Акции Сбера имеют стабильную дивидендную политику и часто растут на фоне укрепления банковского сектора.

Вторая по величине нефтяная компания в России после Газпрома. Лукойл занимается добычей и переработкой нефти, а также продажей нефтепродуктов. Дивидендная доходность и акции Лукойла могут расти с изменением цен на нефть.

Один из крупнейших производителей палладия и никеля в мире. Норильский никель обеспечивает глобальный рынок важными металлами. Акции могут быть волатильными, но в долгосрочной перспективе они часто растут на фоне спроса на металлы.

Крупная сеть розничной торговли с разветвленной сетью супермаркетов и магазинов. Акции Магнита могут приносить прибыль от роста продаж и расширения сети магазинов.

Одна из крупнейших нефтяных компаний в России, занимающаяся добычей и переработкой нефти. Акции Татнефти имеют хорошую дивидендную доходность и могут расти вместе с изменением цен на нефть.

Один из ведущих производителей минеральных удобрений в России и мире. ФосАгро занимается производством и продажей фосфатных удобрений. Акции ФосАгро могут расти на фоне спроса на удобрения для сельского хозяйства.

Выбор правильных акций является ключевым аспектом успешного инвестирования на фондовом рынке. Рассмотрим основные стратегии для анализа и выбора акций:

Фундаментальный анализ: Основывается на изучении фундаментальных показателей компании, таких как прибыль, выручка, долг, рыночная позиция и потенциал роста. Инвесторы анализируют финансовые отчеты и другие данные, чтобы оценить финансовое состояние и перспективы компании.

Технический анализ: Исследует исторические данные о ценах акций и объемах торгов, чтобы выявить тренды и предсказать будущее движение цен. Используются такие инструменты, как скользящие средние и индикаторы относительной силы (RSI).

Дивидендная стратегия: Ориентирована на выбор акций компаний, регулярно выплачивающих дивиденды. Инвесторы ценят стабильные дивидендные доходы и долгосрочный рост стоимости акций.

Ростовая стратегия: Инвесторы выбирают акции компаний с высоким потенциалом роста прибыли и выручки, часто из быстрорастущих отраслей или с инновационными продуктами.

Стратегия стоимостного инвестирования: Основана на поиске недооцененных акций компаний, торгующихся ниже их внутренней стоимости. Инвесторы проводят детальный анализ фундаментальных показателей и сравнивают их с текущими рыночными ценами.

Индексное инвестирование: Инвесторы покупают акции, входящие в состав определенного индекса (например, S&P 500), чтобы получить диверсифицированный портфель с минимальными комиссиями и управленческими расходами.

Выбор конкретной стратегии зависит от инвестиционных целей, уровня риска и инвестиционных предпочтений. Многие инвесторы комбинируют различные стратегии для достижения оптимальных результатов.

Итак, мы уже разобрались в том, что такое акции компании и каких видов они бывают. Давайте теперь поговорим о том как и где покупать акции:

Шаг №1. Откройте брокерский счет

Частные инвесторы не могут покупать ценные бумаги на бирже напрямую. Вам нужно открыть брокерский счет, предоставив брокеру паспорт, ИНН, СНИЛС и подписав договор. Открыть брокерский счет можно в считанные минуты на сайте или в мобильном приложении брокера.

После открытия счета вы сможете проводить операции через торговый терминал брокера.

Также можно открыть индивидуальный инвестиционный счет (ИИС), который позволяет получить налоговый вычет.

Также, важно знать, что нужно платить налог на акции:

Налог на акции может включать налоги на доходы от продажи акций (налог на прирост капитала) и дивиденды. В России налог на дивиденды составляет 13% для физических лиц, а доходы от продажи акций облагаются налогом на прирост капитала в зависимости от срока

Шаг №2. Изучите рынок

Прежде чем приступить к покупке акций, необходимо исследовать рынок и выбрать компании, в которые вы хотите инвестировать. Этот этап играет решающую роль в вашем успехе и требует тщательного анализа. Помните, что важно выбирать активы в соответствии со своим инвестиционным планом, где прописаны цели, уровень риска, горизонт и стратегия инвестирования.

Исследуйте различные сектора и определите те, которые считаете перспективными для инвестирования.

Это могут быть технологические компании, здравоохранение, зеленая энергетика, цифровая экономика и другие отрасли. Подробнее о них мы писали в статье «Куда лучше вложить деньги: топ-5 перспективных вложений».

Шаг №3. Выберите акции

После выбора сектора приступайте к анализу конкретных компаний и оценке их финансовой отчетности. Обратите внимание на общую выручку, долговые обязательства и долгосрочные планы. Чтобы оценить устойчивость бизнеса к волатильности рынка, изучите рыночные условия.

Новичкам рекомендуется начинать с «голубых фишек». Это активы компаний с хорошей репутацией и стабильным финансовым положением. Согласно индексу голубых фишек Мосбиржи за март 2024 года, к ним относятся крупные предприятия из различных отраслей экономики.

Топ-10 индекса голубых фишек Мосбиржи за март 2024 года

Инвестирование в акции знакомых компаний также имеет свои преимущества, поскольку вы уже знаете об их бизнесе, продуктах или услугах. К ним могут относиться бренды, с которыми вы часто взаимодействуете, или компании, известные своими продуктами или успешной деятельностью на рынке. Такой подход может упростить анализ и принятие решений.

Помните, что выбор акций — это важный шаг, который может повлиять на ваше инвестиционное будущее. Тщательный анализ и выбор правильных инвестиций помогут вам собрать успешный инвестиционный портфель.

Шаг №4. Купите акции

После тщательного анализа рынка и выбора подходящих акций пришло время перейти к самой покупке.

Сначала вам потребуется войти в брокерский аккаунт через сайт или мобильное приложение и пополнить счет. Отметим, что у некоторых брокеров оплачивать покупку можно с привязанной банковской карты и пополнять счет не обязательно.

Затем перейдите в раздел с акциями. Там вы сможете найти и выбрать компании, в которые хотите инвестировать. Для удобства воспользуйтесь поиском по торговому терминалу. Чтобы убедиться, что вы выбираете нужные акции, проверьте их тикер (код эмитента) и название организации.

Укажите количество активов, которые вы хотите купить. Это может быть число лотов или сумма, которую вы готовы инвестировать. Внимательно проверьте всю информацию и подтвердите сделку. Если все в порядке, брокер выполнит ваш запрос на покупку акций во время работы биржи.

Далее дождитесь исполнения сделки.

Обычно акции появляются в портфеле инвестора на следующий день после заявки. Так действует правило «Т+1», по которому работают Мосбиржа и СПБ Биржа с конца июля прошлого года. После этого процесс покупки можно считать завершенным, и вы можете начать отслеживать доходность акций уже в своем профиле.

Купить акции через торговый терминал брокера — это стандартная процедура, которая выполняется всего за несколько простых шагов. Но важно быть внимательным и проверять все детали перед подтверждением сделки, чтобы избежать ошибок.

Шаг №5. Анализируйте свои инвестиции

После того как вы приобрели акции, важно продолжать отслеживать и анализировать их котировки. Регулярный мониторинг поможет вам в управлении инвестиционным портфелем.

Вот несколько ключевых аспектов, которые следует учитывать:

* Эффективность акций. Отслеживайте изменения цен активов и общую эффективность вашего портфеля. Используйте технический и фундаментальный анализ для понимания текущей ситуации на рынке и прогнозирования его дальнейшего движения.

* Дивиденды. Если компания решила выплатить часть своей прибыли инвесторам, это может стать хорошим источником пассивного дохода. Поэтому важно разобраться, как дивиденды повлияют на размер вашего портфеля. Помните, что после их выплаты стоимость акций падает. Такое явление называется дивидендным гэпом. Подробнее о том, как на нем заработать, мы рассказывали в статье.

* Реинвестирование. Рассмотрите возможность реинвестирования полученной инвестиционной прибыли. Это позволит вам увеличить количество активов в портфеле и повысить потенциальный доход в будущем.

Когда мы говорим о том, как анализировать акции, одним из ключевых элементов является понимание рыночной цены акции. Рыночная цена акции — это текущая стоимость акции на фондовом рынке, по которой она продается и покупается. Эта цена формируется в результате взаимодействия спроса и предложения на фондовом рынке и является важным показателем для инвесторов.

Чтобы лучше понять рыночную цену акции, давайте рассчитаем такой показатель:

Рыночная цена акции=Общая рыночная капитализация/Количество акций в обращении

В этой формуле общая рыночная капитализация рассчитывается как произведение текущей рыночной цены акции на общее количество акций, находящихся в обращении. Знание этой формулы помогает инвесторам оценить стоимость одной акции в контексте общей стоимости компании.

Этот вопрос является центральным в процессе анализа акций. Цена акции зависит от множества факторов, включая финансовые показатели компании, состояние рынка, экономические условия, новости и события, которые могут повлиять на бизнес компании, а также спрос и предложение на фондовом рынке.

Финансовые показатели компании, такие как прибыль, дивиденды и финансовые отчеты, являются основными элементами для анализирования акций. Фундаментальный анализ сосредоточен на изучении этих показателей для оценки финансового состояния компании и её перспектив. В то же время, технический анализ изучает рыночные графики и тренды для предсказания будущих изменений цены акций на основе исторических данных.

При проведении анализа акций важно учитывать, как изменения в финансовых показателях компании или внешние экономические события могут воздействовать на рыночную цену акции. Например, рост прибыли или увеличение дивидендов может позитивно повлиять на цену акции, тогда как неблагоприятные новости или экономические кризисы могут привести к её снижению.

Понимание рыночной цены акции и факторов, влияющих на её изменение, а также умение использовать формулу для расчета рыночной цены акции, являются основными навыками для успешного анализирования акций и принятия обоснованных инвестиционных решений.

Акции и облигации — два самых популярных вида инвестиций, и понимание их различий может помочь вам сделать более осознанный выбор в ваших инвестициях. В этой таблице мы разберём основные различия между акциями и облигациями, чтобы вы могли лучше понять, что это за финансовые инструменты.

| Аспект | Акции | Облигации |

| Что это? | Доля в собственности компании | Долг компании или государства перед инвестором. |

| Как работает? | Приобретая акции, вы становитесь частью владельца компании и можете получать дивиденды. |

Приобретая облигации, вы даёте деньги компании или государству в долг и получаете процентные выплаты.

|

| Ваши права | Вы имеете право голосовать на собраниях акционеров и получаете дивиденды. | У вас нет права голоса. Вы получаете фиксированные проценты и возврат основной суммы. |

| Доход | Доход зависит от роста цен на акции и дивидендов. | Доход фиксирован в виде процентов от суммы займа. |

| Риски | Вы можете потерять деньги, если цена акций упадёт или компания обанкротится. | Риск ниже, но есть возможность потерь, если компания не сможет выплачивать проценты или вернуть деньги |

| Прибыль | Потенциально высокая прибыль, если цена акций растёт и выплачиваются высокие дивиденды. | Стабильный доход в виде процентов и возврат основной суммы, но доход может быть ограничен. |

| Покупка и продажа | Можно покупать и продавать акции на фондовом рынке в любое время. | Можно покупать и продавать, но они могут иметь фиксированные сроки и условия. |

И напоследок, давайте немного поговорим о более сложном инструменте — фьючерсы на акции.

Представьте себе, что вы хотите купить или продать акции в будущем, но не сейчас. Фьючерсы на акции — это договор, который позволяет вам это сделать.

Как это работает?

Договор о будущем:

Вы и другой человек или компания заключаете соглашение. Вы обещаете купить или продать акции в будущем по цене, которую вы установите сегодня.

Фиксированная цена:

Допустим, сейчас акция стоит 90 рублей. В фьючерсном контракте вы можете договориться купить или продать эту акцию, скажем, через 3 месяца за 95 рублей.

Простой пример

Теперь, когда вы познакомились с основами акций и узнали, как они работают, вы готовы сделать первые шаги в мире инвестиций. Помните, что успешные инвестиции в акции требуют времени, терпения и знаний. Начните с изучения компаний, следите за рынком и не забывайте про риски. С опытом и стратегическим подходом акции могут стать надежным инструментом для достижения ваших финансовых целей.

Обновлено: 16/08/2024

07 / 06 / 2021

14 / 07 / 2022

05 / 09 / 2022