Облигации (бонды) – один из самых старейших финансовых инструментов, представляющий собой долговое обязательство, которое берет на себя эмитент (компания, государство или муниципалитет) перед инвесторами. Облигации играют важную роль в формировании сбалансированного инвестиционного портфеля, обеспечивая стабильный доход и защиту от волатильности рынка акций. Однако для успешного инвестирования в облигации необходимо четко понимать, как они работают, какие факторы влияют на их доходность и какие риски связаны с этим видом инвестиций.

В этой статье мы рассмотрим, как заработать на облигациях, как правильно их покупать и какие факторы учитывать при выборе. Мы также обсудим важные экономические показатели, влияющие на доходность облигаций, и предложим практические советы для начинающих инвесторов.

Облигации – это долговые ценные бумаги, суть которых заключается в предоставлении заемных средств эмитенту (простыми словами – это организация, которая выпускает облигацию для финансирования своей деятельности) в обмен на регулярные выплаты процентов и возврат номинальной стоимости в момент погашения. Таким образом, облигации представляют собой некий аналог кредита, который инвестор выдает эмитенту, но с рядом преимуществ для обеих сторон. Для инвестора это возможность получить регулярный доход при относительно низком уровне риска, а для эмитента – привлечение долгосрочного капитала на выгодных условиях.

Основные характеристики облигаций включают:

Чем акции отличаются от облигаций?

Отличие акции от облигации заключается в том, что акция предоставляет долю в капитале компании, а облигация является долговым обязательством, по которому компания или государство обязуется вернуть сумму займа и выплатить проценты.

Облигации часто рассматриваются как менее рискованный вариант по сравнению с акциями, поскольку доходность по ним известна заранее (в случае фиксированных купонов), а также из-за того, что в случае банкротства компании владельцы облигаций имеют приоритет при распределении активов перед акционерами.

Существует множество видов облигаций, различающихся по эмитентам, срокам погашения, надежности и другим характеристикам. Рассмотрим основные категории облигаций:

Государственные облигации выпускаются правительствами стран для финансирования различных государственных программ и проектов. Эти облигации считаются одними из самых надежных, так как риск дефолта по ним крайне низок. В то же время доходность по таким облигациям обычно ниже, чем по корпоративным или муниципальным, что объясняется меньшим уровнем риска.

Примером государственных облигаций в России являются облигации федерального займа (ОФЗ). Облигации ОФЗ выпускаются Министерством финансов РФ и пользуются высоким спросом среди инвесторов, желающих защитить свои средства от инфляции и получить стабильный доход.

Это наиболее надежные облигации в России, поскольку они выпускаются Министерством финансов РФ и гарантируются государством. ОФЗ считаются практически безрисковыми, так как обеспечиваются бюджетом Российской Федерации. Виды ОФЗ:

ОФЗ-ПД (постоянный доход) — выплата купонов по фиксированной ставке.

ОФЗ-ИН (с защитой от инфляции) — купоны и номинал корректируются с учетом инфляции, что защищает инвесторов от обесценивания средств.

ОФЗ-ПК (с переменным купоном) — ставка купона привязана к индикаторам, таким как ключевая ставка Центрального банка РФ.

Муниципальные облигации выпускаются органами местного самоуправления, такими как регионы или города, для финансирования инфраструктурных проектов или покрытия бюджетных дефицитов. Эти облигации могут быть интересны инвесторам, так как часто предоставляют налоговые льготы и обладают более высокой доходностью по сравнению с государственными облигациями.

Примером могут служить облигации, выпущенные властями Москвы или Санкт-Петербурга для реализации крупных проектов в области инфраструктуры. Доходность по таким облигациям обычно выше, чем по государственным, но и риск несколько выше, так как регионы могут столкнуться с финансовыми трудностями.

Наднациональные облигации — это долговые инструменты, выпущенные наднациональными организациями, то есть организациями, которые имеют юрисдикцию и влияние в нескольких странах. Примеры таких организаций включают Всемирный банк, Европейский инвестиционный банк и Международный валютный фонд.

Эти облигации часто используются для финансирования международных проектов и программ развития, таких как инфраструктура, образование и здравоохранение.

5. Казначейские облигации

Казначейские ценные бумаги — это долговые инструменты, выпускаемые государственными органами, чаще всего министерством финансов или казначейством страны, с целью привлечения средств для финансирования бюджета и государственных программ.

Основные характеристики казначейских облигаций:

Казначейские облигации широко используются как для личного инвестирования, так и в институциональных портфелях, а также служат эталоном для определения доходности других инвестиционных инструментов.

Корпоративные облигации выпускаются компаниями для привлечения капитала на развитие бизнеса, рефинансирования долга или других целей. Доходность по таким облигациям выше, чем по государственным и муниципальным, но и риски выше, так как компании могут столкнуться с проблемами неплатежеспособности.

Корпоративные облигации могут быть интересны инвесторам, готовым взять на себя больший риск ради более высокой доходности. К примеру, облигации крупных российских компаний, таких как «Газпром» или «Роснефть», предлагают более высокую доходность, чем государственные облигации, но инвесторы должны учитывать и связанные с этим риски.

Высокодоходные облигации (ВДО), также известные как «джанк-бонды» (junk bonds), выпускаются компаниями с низким кредитным рейтингом, которые предлагают высокую процентную ставку в качестве компенсации за высокий риск дефолта. Некоторые инвесторы вкладываются в эти облигации с целью заработать деньги, так как инвестирование в них может принести значительный доход, однако важно помнить, что такая возможность связана с предельно высоким уровнем риска.

Примером ВДО могут служить облигации компаний, работающих в рискованных отраслях, таких как добыча полезных ископаемых или инновационные технологии, где вероятность банкротства выше. Инвесторы, рассматривающие такие облигации, должны внимательно анализировать финансовое положение эмитента и рыночные условия.

Это тип долговых ценных бумаг, которые дают владельцу право конвертировать их в акции компании-эмитента по заранее установленной цене. Основные особенности таких облигаций:

Этот инструмент может быть интересен для инвесторов, которые ищут сочетание фиксированного дохода и потенциального участия в капитале компании.

Давайте рассмотрим на примере так называемых евробондов.

Еврооблигации — это облигации, номинированные в иностранной валюте и размещаемые на международных рынках. Они позволяют инвесторам диверсифицировать свои портфели и снизить риски, связанные с национальной валютой.

Какие облигации надежны?

Надежность облигаций зависит от кредитоспособности эмитента и других факторов. Вот основные категории надежных облигаций:

Облигации развитых стран: Например, казначейские облигации США (Treasuries), облигации Великобритании (Gilts), облигации Германии (Bunds). Эти облигации считаются одними из самых надежных, поскольку эмитируются государствами с высокой кредитоспособностью.

Облигации международных организаций: Облигации, выпущенные такими организациями, как Всемирный банк или Международный валютный фонд (МВФ), также считаются очень надежными.

Выпускаются региональными или местными органами власти, обычно в странах с развитой экономикой. Хотя они немного менее надежны, чем государственные облигации, они все же считаются безопасными, особенно если эмитент имеет высокий кредитный рейтинг.

Корпоративные облигации с высоким рейтингом (Investment Grade):

Крупные корпорации с высокой кредитоспособностью: Облигации компаний, таких как Apple, Microsoft или Johnson & Johnson, которые имеют высокий кредитный рейтинг (например, AAA, AA или A).

Облигации могут иметь ряд преимуществ по сравнению с банковскими депозитами:

Потенциал более высокой доходности: Облигации, особенно корпоративные, часто предлагают более высокую доходность по сравнению с банковскими депозитами, что может сделать их более привлекательными для инвесторов, ищущих лучшую отдачу.

Долгосрочные инвестиции: В отличие от депозитов, которые обычно имеют ограниченные сроки, облигации могут выпускаться на более длительные периоды, что позволяет инвесторам планировать долгосрочные вложения.

Регулярный доход: Облигации обеспечивают предсказуемые и регулярные процентные выплаты (купонные выплаты), что может быть более выгодно для тех, кто рассчитывает на стабильный поток дохода.

Ликвидность: Облигации можно продать на вторичном рынке до даты погашения, что обеспечивает более гибкий доступ к деньгам по сравнению с депозитами, которые, как правило, имеют фиксированные сроки и могут накладывать штрафы за досрочное снятие средств.

Защита от инфляции: Некоторые виды облигаций, например, облигации с плавающей процентной ставкой или привязанные к инфляции (индексируемые облигации), могут предложить защиту от инфляции, чего не всегда можно ожидать от депозитов с фиксированной ставкой.

Разнообразие вариантов: Рынок облигаций предлагает широкий спектр инвестиционных возможностей: от безопасных государственных облигаций до более доходных, но рискованных корпоративных. Это дает инвесторам больше возможностей для выбора в соответствии с их инвестиционными целями и рисковым аппетитом.

Вместе с тем, следует учитывать, что облигации могут также нести более высокий риск, чем депозиты, поэтому важно оценивать свои инвестиционные цели и уровень риска перед выбором подходящего инструмента.

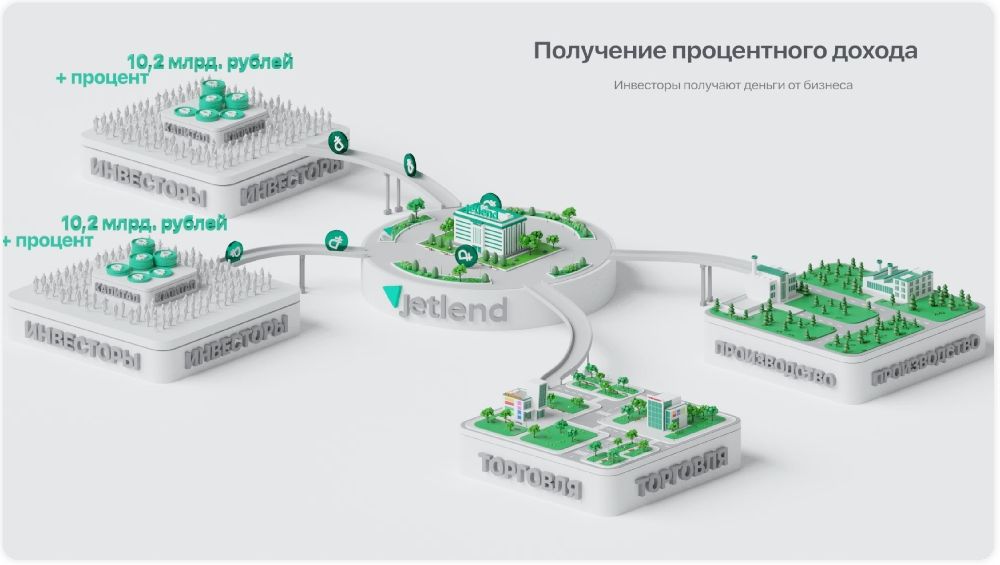

Инвестирование в облигации предоставляет несколько основных способов заработка, каждый из которых имеет свои особенности и подходит для различных типов инвесторов:

Основной способ заработка на облигациях – это получение регулярных купонных выплат. Купон – это процент, который эмитент обязуется выплачивать держателю облигации на протяжении всего срока ее обращения. Проценты могут выплачиваться раз в год, раз в полгода или раз в квартал, в зависимости от условий выпуска облигаций.

Купонные выплаты обеспечивают инвестору стабильный доход, который заранее известен и не зависит от колебаний рыночных цен. Это делает облигации привлекательными для тех, кто ищет надежный источник пассивного дохода.

Еще один способ заработать на облигациях – это торговля ими на вторичном рынке. Если цена облигации растет, инвестор может продать ее по более высокой цене и получить прибыль. Торговля на вторичном рынке может быть особенно выгодной в периоды снижения процентных ставок, когда стоимость уже выпущенных облигаций с более высокой ставкой купона увеличивается.

Например, если вы купили облигацию за 1 000 рублей с купонной ставкой 7% годовых, а затем ключевая ставка ЦБ снизилась до 5%, цена вашей облигации на вторичном рынке может вырасти до 1 050–1 100 рублей, и вы сможете продать ее с прибылью.

Накопленный купонный доход (НКД) – это часть купона, которая накопилась на облигации с момента последней выплаты. Если вы покупаете облигацию на вторичном рынке, то к цене покупки добавляется НКД, который компенсирует продавцу его упущенный доход. Когда наступает следующая выплата купона, вы получите полный купонный доход, включающий и ту часть, которая была накоплена до вашей покупки.

Формула для расчета НКД выглядит следующим образом:

НКД = N * (C/100) * (t/365)

где:

Еще один способ увеличения доходности – это реинвестирование купонных выплат. Вместо того чтобы тратить купоны, инвестор может использовать их для покупки новых облигаций или других активов, увеличивая таким образом общий капитал и потенциальную прибыль.

Реинвестирование купонов особенно эффективно в условиях сложного процента, когда проценты начисляются на уже полученные проценты. Это позволяет значительно увеличить доходность инвестиций в долгосрочной перспективе.

Амортизация — это процесс постепенной выплаты номинальной стоимости облигации. У амортизационных облигаций существуют фиксированные периоды, в течение которых погашается определенная часть номинальной стоимости. Погашение облигации такого вида подразумевает, что инвесторы получают регулярные выплаты. Важно помнить, что после частичного погашения номинала облигации доходность может измениться, поскольку проценты будут начисляться на оставшуюся часть номинала.

Амортизационные облигации часто используются для финансирования крупных проектов, таких как строительство инфраструктуры, где постепенное погашение долга может быть более удобным для эмитента.

Дюрация облигации это один из важных параметров для оценки, который оценивает срок окупаемости облигации. Он измеряется в годах и представляет собой время, в течение которого инвестор получит выплаты от облигации, учитывая купонные платежи и амортизацию. Чем больше дюрация, тем сильнее облигация реагирует на изменения процентных ставок. Понимание этой чувствительности помогает прогнозировать риски и доходность вложений.

В конце срока облигации, который также называется датой погашения, происходит несколько ключевых событий:

Погашение номинальной стоимости: Эмитент выплачивает держателю облигации её номинальную стоимость (основной долг). Это сумма, которую инвестор первоначально вложил в облигацию. Например, если номинал облигации составляет 1 000 рублей, то в конце срока инвестор получает эту сумму обратно.

Выплата последнего купона: Если облигация выплачивает проценты (купонные выплаты) в течение срока её действия, то в конце срока эмитент также выплачивает последний купон. Это процентный доход, который инвестор получает за владение облигацией. В случае облигации с нулевым купоном никаких дополнительных выплат не производится, кроме возврата номинала.

Завершение обязательств эмитента: После погашения номинальной стоимости и выплаты последнего купона (если применимо) обязательства эмитента перед держателями облигаций считаются выполненными, и облигация перестает существовать как финансовый инструмент.

Реинвестирование: Инвесторы часто реинвестируют полученные средства в новые облигации или другие финансовые инструменты, чтобы продолжать получать доход.

Процесс погашения обычно проходит автоматически, и средства поступают на счет инвестора без необходимости предпринимать какие-либо действия.

В России, как и в других странах, рейтинг облигаций играет важную роль в оценке их надежности и кредитоспособности эмитента. Рейтинги помогают инвесторам понять, насколько вероятно, что эмитент сможет выполнить свои обязательства по выплате процентов и погашению долга.

Основные рейтинговые агентства в России

В России существует несколько рейтинговых агентств, которые присваивают рейтинги облигациям и эмитентам:

АКРА (Аналитическое кредитное рейтинговое агентство): Одно из ведущих агентств, основанное для повышения прозрачности и доверия к финансовому рынку России. АКРА активно присваивает рейтинги как государственным, так и корпоративным облигациям.

Эксперт РА: Старейшее российское рейтинговое агентство, активно присваивающее рейтинги финансовым институтам, корпоративным и муниципальным облигациям.

Национальное рейтинговое агентство (НРА): Ещё одно агентство, занимающееся оценкой кредитоспособности российских эмитентов и инструментов.

Рейтинговые агентства в России используют свою шкалу для оценки кредитоспособности облигаций. Шкалы могут немного отличаться, но в целом они имеют следующие категории:

Высший рейтинг (AAA, АА+, АА, АА-): Это рейтинги, присваиваемые облигациям с наивысшим уровнем надежности. Например, облигации федерального займа (ОФЗ) и крупные корпорации с поддержкой государства часто имеют высокие рейтинги, что делает их крайне привлекательными для консервативных инвесторов.

Средний рейтинг (A+, A, A-, BBB+, BBB, BBB-): Эти рейтинги присваиваются эмитентам и облигациям, которые считаются достаточно надежными, но несут несколько больший риск по сравнению с облигациями с высшим рейтингом. К таким облигациям могут относиться выпускы крупных частных компаний с устойчивым финансовым положением.

Низкий рейтинг (BB+, BB, BB-, B+, B, B-): Облигации с такими рейтингами считаются спекулятивными. Они могут предложить более высокую

В этом разделе мы рассмотрим ключевые факторы, формирующие доходность облигаций, разобравшись, как они воздействуют на инвестиционную стратегию и позволяя инвесторам сделать более осознанный выбор.

Доходность облигации зависит от множества факторов, которые необходимо учитывать при их выборе:

Ключевая ставка Центрального банка – это основной инструмент монетарной политики, который напрямую влияет на стоимость облигаций. При повышении ключевой ставки стоимость уже выпущенных облигаций с фиксированной купонной ставкой снижается, так как инвесторы начинают отдавать предпочтение новым выпускам с более высокой доходностью.

Например, если ключевая ставка повышается с 5% до 7%, то облигации с купонной ставкой 5% становятся менее привлекательными, и их цена на вторичном рынке снижается. В обратной ситуации, при снижении ключевой ставки, цена облигаций с более высокой купонной ставкой может вырасти.

Инфляция – это один из ключевых факторов, который снижает реальную доходность облигаций. Если уровень инфляции превышает купонную ставку, то реальная доходность облигации становится отрицательной. Например, если купонная ставка составляет 5% годовых, а инфляция – 6%, то покупательная способность полученного дохода уменьшается.

Для защиты от инфляции инвесторы могут рассматривать облигации с плавающей купонной ставкой или инфляционные облигации, доходность которых привязана к индексу инфляции.

Кредитный рейтинг эмитента – это показатель его финансовой надежности и способности выполнять свои долговые обязательства. Чем выше кредитный рейтинг, тем ниже риск дефолта по облигациям и, как правило, ниже купонная ставка. Облигации с высоким рейтингом (AAA, AA) считаются более надежными, но предлагают низкую доходность. Напротив, облигации с низким рейтингом (BB и ниже) связаны с высоким риском, но предлагают более высокую доходность.

Кредитные агентства, такие как Moody’s, S&P и Fitch, присваивают рейтинги эмитентам и их облигациям, основываясь на финансовом состоянии компании, отраслевых рисках и экономической конъюнктуре.

Срок облигации – это период, в течение которого эмитент обязуется выплачивать купоны и погашать номинальную стоимость. Долгосрочные облигации (от 10 лет и более) обычно предлагают более высокую доходность по сравнению с краткосрочными, чтобы компенсировать инвесторам риск инфляции и изменения процентных ставок на длительном горизонте.

Однако долгосрочные облигации также более подвержены волатильности рынка. В случае роста процентных ставок цена долгосрочных облигаций может значительно снизиться, что приведет к убыткам при их продаже до срока погашения.

Конъюнктура рынка и ликвидность облигаций – это важные факторы, которые влияют на их стоимость и доходность. Высокая ликвидность означает, что облигации можно быстро продать или купить по справедливой цене. Наоборот, низколиквидные облигации могут требовать значительного дисконта при продаже, что снижает их привлекательность для инвесторов.

Ликвидность облигаций зависит от множества факторов, включая размер выпуска, кредитный рейтинг эмитента и текущие рыночные условия. В периоды экономической нестабильности или финансовых кризисов ликвидность может значительно снизиться, что увеличивает риски для инвесторов.

6. Доходность к погашению облигации (YTM, Yield to Maturity) — это комплексный показатель, который отражает общий доход, который инвестор может получить, если купит облигацию и будет держать её до момента погашения. Этот показатель учитывает не только регулярные купонные выплаты, но и разницу между текущей рыночной ценой облигации и её номинальной стоимостью, которую инвестор получит при погашении.

Доходность к погашению включает в себя следующие элементы:

Таким образом, доходность к погашению позволяет инвесторам оценить общий ожидаемый доход от вложений в облигации с учетом всех факторов. Она является важным ориентиром при выборе облигаций для инвестирования, так как позволяет сравнивать различные облигации между собой, даже если их условия (например, купонные ставки или цены) существенно различаются.

Сейчас, мы рассмотрим их преимущества и недостатки, а также факторы, которые могут повлиять на ваше решение.

Инвестирование в облигации предоставляет инвесторам ряд возможностей и преимуществ, но также связано с определенными рисками. Рассмотрим их более подробно.

Во-первых, облигации обеспечивают стабильный и регулярный доход, что особенно важно для тех, кто на пенсии или просто хочет гарантированный денежный поток. Они обычно менее рискованны по сравнению с акциями, поскольку предлагают фиксированные выплаты и имеют приоритет при выплате долгов в случае финансовых трудностей у компании.

Кроме того, облигации могут помочь диверсифицировать инвестиционный портфель, снижая общий риск. Они добавляют стабильности и могут сбалансировать более волатильные активы, такие как акции. Фиксированный доход от облигаций позволяет лучше планировать свои финансы, поскольку вы заранее знаете, какой доход получите.

Некоторые облигации, такие как муниципальные, могут даже предоставить налоговые льготы, что делает их еще более привлекательными. В общем, если вы предпочитаете менее рискованные инвестиции и хотите сохранить капитал, облигации могут стать отличным выбором для обеспечения стабильности и надежности в вашем инвестиционном

Это мера дохода, который инвестор получает от облигации. Она может рассчитываться по-разному, в зависимости от того, какая именно доходность вас интересует. Вот основные типы доходности и их особенности:

Доходность облигаций зависит от нескольких факторов:

Все эти факторы вместе формируют динамику доходности облигаций на рынке.

Процентные ставки оказывают значительное влияние на доходность облигаций, и понимание этого влияния важно для принятия инвестиционных решений.

Когда процентные ставки растут, цены на уже выпущенные облигации, как правило, падают, и наоборот. Это связано с тем, что новые облигации начинают предлагать более высокую доходность, что делает старые облигации с фиксированной процентной ставкой менее привлекательными. Инвесторы продают старые облигации, чтобы приобрести новые с более высокой доходностью, что приводит к снижению цен на старые облигации.

Пример: Если вы купили облигацию с фиксированной доходностью 5%, а затем процентные ставки на рынке выросли до 6%, цена вашей облигации упадет, потому что новые облигации предлагают более высокую доходность.

Доходность к погашению (Yield to Maturity, YTM) — это доходность, которую инвестор получит, если удержит облигацию до ее срока погашения, принимая во внимание текущую цену, купонные выплаты и номинальную стоимость. Когда процентные ставки растут, YTM для существующих облигаций увеличивается, так как цены на облигации снижаются. И наоборот, если процентные ставки падают, YTM уменьшается, поскольку цены на облигации растут.

При росте процентных ставок новые выпуски облигаций обычно предлагают более высокую доходность, чтобы быть конкурентоспособными на рынке. Это делает новые облигации привлекательнее для инвесторов, особенно если они ищут фиксированный доход. Однако эмитенты вынуждены платить более высокие проценты по новым долгам, что может увеличить их финансовую нагрузку.

Инвесторы в облигации сталкиваются с риском процентных ставок, особенно те, кто планирует продать облигации до срока их погашения. Изменение процентных ставок может привести к изменению рыночной стоимости облигаций, что, в свою очередь, влияет на их доходность. Например, при росте ставок инвестор может понести убытки, если будет вынужден продать облигацию ниже ее номинальной стоимости.

Процентные ставки также связаны с инфляцией. Центральные банки, такие как Банк России, могут повышать ставки для сдерживания инфляции. В условиях высокой инфляции реальная доходность облигаций может уменьшаться, даже если номинальная процентная ставка остается неизменной. Реальная доходность — это доходность облигаций с учетом инфляции. Если инфляция выше номинальной процентной ставки, реальная доходность будет отрицательной.

Инвесторы, ориентированные на облигации, должны учитывать ожидаемые изменения процентных ставок при формировании своих портфелей. В периоды, когда ожидается рост ставок, инвесторы могут предпочесть облигации с более коротким сроком погашения или облигации с плавающей ставкой, которые менее чувствительны к изменениям рыночных ставок.

Таким образом, процентные ставки оказывают значительное влияние на рыночные цены, доходность и привлекательность облигаций. Понимание этих механизмов позволяет инвесторам более эффективно управлять своими портфелями и минимизировать риски.

Теперь, когда мы рассмотрели основные аспекты облигаций и способы заработка на них, перейдем к практическому вопросу о том, как правильно купить облигации. Процесс покупки облигаций включает несколько ключевых шагов, каждый из которых требует внимания и подготовки.

Перед тем как приступить к покупке облигаций, важно определить свои инвестиционные цели. Это может быть получение стабильного дохода, сохранение капитала, диверсификация портфеля или накопление на крупные покупки. Понимание целей поможет выбрать подходящие типы облигаций и разработать стратегию инвестирования.

Например, если ваша цель – сохранение капитала с минимальным риском, то лучше рассмотреть государственные облигации или облигации с высоким кредитным рейтингом. Если же вы хотите получить более высокую доходность и готовы принять на себя больший риск, то можно рассмотреть корпоративные облигации или ВДО.

После определения целей необходимо провести анализ рынка облигаций. Это включает в себя изучение доступных типов облигаций, их доходности, сроков обращения, кредитных рейтингов эмитентов и рыночных условий.

Важным этапом является анализ макроэкономических факторов, таких как ключевая ставка Центрального банка, уровень инфляции, экономические прогнозы и политическая ситуация. Эти факторы напрямую влияют на доходность и риски, связанные с облигациями.

Примером может служить ситуация, когда ключевая ставка ЦБ снижается, что делает облигации с фиксированной ставкой более привлекательными, так как их цена на вторичном рынке растет. В то же время в условиях высокой инфляции инвесторы могут отдать предпочтение облигациям с плавающей ставкой или привязанным к инфляции купонам.

Для того чтобы начать инвестировать в облигации, вам потребуется открыть брокерский счет. Выбор брокера – важный шаг, так как от этого зависит доступ к рынку, комиссии и удобство работы с инвестициями. Рекомендуется выбирать брокеров с лицензией, имеющих хорошую репутацию и предлагающих широкий спектр услуг.

Открытие счета может включать в себя выбор типа счета, например, обычный брокерский счет или индивидуальный инвестиционный счет (ИИС), который предоставляет налоговые льготы. ИИС особенно интересен для долгосрочных инвесторов, так как позволяет получить налоговый вычет на взнос или освобождение от налога на доходы по ценным бумагам.

После открытия счета и внесения на него средств можно приступить к покупке облигаций. Этот процесс может включать покупку облигаций на первичном или вторичном рынке. На первичном рынке вы покупаете облигации непосредственно у эмитента в момент их выпуска. На вторичном рынке – у других инвесторов через биржу.

Процесс покупки облигаций включает в себя:

При покупке на первичном рынке облигации появляются в вашем портфеле на второй день после сделки (T+2), а на вторичном рынке – практически сразу после покупки.

После покупки облигаций важно регулярно отслеживать состояние вашего портфеля и управлять им в соответствии с изменяющимися рыночными условиями и вашими финансовыми целями. Это может включать реинвестирование купонов, ребалансировку портфеля, продажу облигаций на вторичном рынке и покупку новых выпусков.

Рекомендуется проводить регулярный анализ портфеля, чтобы оценить его доходность, риски и соответствие изначально поставленным целям. В условиях изменения процентных ставок, инфляции или экономической ситуации может потребоваться корректировка стратегии инвестирования.

Некоторые облигации имеют возможность досрочного погашения. Это может происходить по следующим причинам:

Налогообложение облигаций зависит от типа облигаций и законодательства вашей страны. Вот основные моменты, которые следует учитывать:

Ведение учета всех доходов и расходов по облигациям поможет правильно заполнить налоговую декларацию. Используйте брокерские отчеты и другие документы для расчета доходов и уплаты налогов.

Цены облигаций могут колебаться в зависимости от различных факторов. Вот основные особенности этих колебаний:

Эти факторы могут взаимодействовать друг с другом и влиять на цену облигаций, создавая сложную динамику на рынке.

При покупке облигаций могут возникать различные комиссии и сборы. Вот основные типы комиссий, которые вы можете столкнуться:

Эти комиссии могут существенно влиять на общую доходность от инвестиций в облигации, поэтому важно учитывать их при расчете потенциальной прибыли.

В этом разделе мы поделимся практичными советами и стратегиями, о том как выбрать облигации для инвестирования, помогая вам сделать осознанный выбор.

Выбор выгодных облигаций требует внимательного анализа и учета нескольких ключевых принципов. Вот основные из них:

Кредитный рейтинг отражает способность эмитента выполнять свои долговые обязательства. Чем выше рейтинг, тем надежнее облигация, но при этом ниже доходность. Для минимизации рисков инвестируйте в облигации с высоким кредитным рейтингом (например, AAA, AA). В России стоит обращать внимание на рейтинги от АКРА и Эксперт РА.

Важно оценить не только номинальную доходность, но и реальную доходность, учитывая инфляцию и налоги. Доходность облигации складывается из купонных выплат и возможной разницы между покупной ценой и ценой погашения. Сравнивайте доходность облигаций с аналогичными по срокам и рискам инструментами на рынке.

Краткосрочные облигации (до 1 года) менее подвержены рискам изменения процентных ставок и инфляции, но часто имеют низкую доходность. Долгосрочные облигации предлагают более высокие проценты, но их стоимость может значительно изменяться при колебаниях ставок. Выбирайте срок, соответствующий вашим инвестиционным целям и горизонтам.

Облигации с высокой ликвидностью легче продать на рынке по справедливой цене. Государственные и крупные корпоративные облигации обычно имеют более высокую ликвидность. Важно учитывать ликвидность, если вам может понадобиться продать облигации до срока их погашения.

Если ожидается рост инфляции, стоит рассмотреть облигации с защитой от инфляции, такие как ОФЗ-ИН в России. Такие облигации защищают доходность от обесценивания денег, поскольку их купонные выплаты и номинальная стоимость индексируются на уровень инфляции.

Перед покупкой корпоративных облигаций, изучите финансовые отчеты эмитента. Обратите внимание на его долговую нагрузку, рентабельность, уровень ликвидности и стабильность доходов. Компании с устойчивыми показателями и положительной динамикой развития являются менее рискованными.

Учитывайте макроэкономические факторы, такие как изменения процентных ставок, валютные колебания и экономические прогнозы. В периоды низких процентных ставок облигации с фиксированным доходом более привлекательны, тогда как при их повышении могут стать предпочтительными облигации с переменным купоном.

Для снижения рисков инвестируйте в разные типы облигаций — государственные, муниципальные, корпоративные. Также, стоит рассмотреть и другие инструменты для диверсификации вашего портфеля. Акции, краудлендинговые займы в том числе, помогут вам избежать чрезмерной зависимости от одного эмитента или сектора экономики.

Иногда выгоднее покупать облигации на вторичном рынке по цене ниже номинала. Однако важно учитывать текущую доходность таких облигаций и прогнозируемые изменения в рыночной конъюнктуре.

Если вы не уверены в своем выборе, обратитесь к финансовым консультантам. Они помогут подобрать оптимальные облигации, исходя из ваших инвестиционных целей и аппетита к риску.

Следуя этим принципам, можно выбрать облигации, которые соответствуют вашим финансовым целям и обеспечивают баланс между доходностью и уровнем риска

Рассмотрим подробнее основные преимущества и недостатки облигаций, чтобы лучше понимать, как они могут вписаться в вашу инвестиционную стратегию.

Облигации — это ценная бумага, другими словами долговая расписка, которая предоставляет владельцу право на получение фиксированного дохода в виде процентов и возврата номинальной стоимости по истечении определенного срока. Инвестирование в облигации – это один из наиболее надежных и стабильных способов увеличения капитала и получения пассивного дохода.

Доход облигации складывается из регулярных купонных выплат и возможного прироста капитала, если облигация была куплена ниже номинала. Однако для успешного инвестирования необходимо четко понимать, как работают облигации, какие факторы влияют на их доходность и какие риски связаны с этим видом активов. При выборе облигаций важно учитывать их доходность и срок погашения, поскольку они зависят от ряда факторов, включая экономические условия и определенный уровень риска, связанный с кредитоспособностью эмитента. Правильный подход к выбору облигаций, регулярный анализ и управление портфелем помогут вам достичь ваших финансовых целей и минимизировать риски.

Важно помнить, что инвестиции всегда связаны с рисками, и успех требует не только знаний и опыта, но и дисциплины, терпения и готовности адаптироваться к изменяющимся рыночным условиям. Облигации могут стать важной частью вашего инвестиционного портфеля, обеспечивая стабильность и защиту капитала в долгосрочной перспективе.

Обновлено: 23/08/2024

28 / 11 / 2023

22 / 06 / 2023

03 / 09 / 2021