Инвестиционный портфель — важный инструмент для эффективного управления активами. Его цель — оптимизировать вложения и минимизировать риски через грамотное распределение средств. Грамотная структура позволяет реализовать различные портфельные стратегии, будь то стремление к стабильному доходу или росту капитала. В этой статье мы разберем, что такое инвестиционный портфель, его назначение, виды. А также как правильно его составить с учетом ваших финансовых целей и допустимого уровня риска.

Инвестиционный портфель представляет собой набор различных активов, включая акции, облигации, недвижимость и другие финансовые инструменты, распределённых для достижения определённых финансовых целей. Его основная функция заключается в нахождении баланса между рисками и доходностью через диверсификацию, что позволяет снизить воздействие неблагоприятных факторов на капитал.

Инвестиционный портфель необходим для более эффективного управления активами и минимизации рисков. Благодаря распределению средств по разным типам активов, можно снизить воздействие рыночных колебаний и обеспечить более стабильный доход. Портфель позволяет адаптироваться к изменениям на рынке и поддерживать баланс между безопасностью и потенциальной доходностью.

Разделение портфелей по типам зависит от стратегии инвестора и уровня риска, на который он готов пойти.

Портфели различаются по уровню риска, который готов принять на себя инвестор. Это помогает выбрать правильную стратегию для достижения финансовых целей.

Ориентирован на сохранение капитала и минимизацию рисков. Он состоит преимущественно из низкорискованных инструментов, таких как облигации, депозиты и государственные ценные бумаги. Основная цель — стабильный, хотя и незначительный, доход с минимальной вероятностью потерь.

Сочетает в себе как надежные, так и более рискованные активы. В него могут входить акции, облигации, недвижимость и другие инвестиции. Такой портфель позволяет балансировать между стабильностью и возможностью получения более высокой доходности.

Ориентирован на максимальную доходность, при этом сопровождается более высоким уровнем риска. Он обычно состоит из акций, стартапов и других высокодоходных инструментов. Такой портфель подходит для инвесторов, готовых к большим колебаниям стоимости активов ради возможной высокой прибыли.

Инвестиционные портфели также можно классифицировать по степени участия инвестора в процессе управления активами.

Активное инвестирование предполагает постоянное управление портфелем с целью максимизации доходности. Инвестор или управляющий регулярно анализирует рынок, совершает сделки и корректирует структуру портфеля в зависимости от текущей ситуации. Это требует значительных временных и аналитических затрат, но может привести к высокой доходности.

Основан на долгосрочной стратегии, при которой активы приобретаются и удерживаются без частых изменений. Основная цель — получение стабильного дохода при минимальных затратах времени и усилий. Такой подход чаще всего включает инвестиции в индексные фонды или другие инструменты, которые следуют за рыночными индексами.

Инвестиционные портфели могут быть сформированы в зависимости от временного горизонта, за который инвестор планирует достичь своих финансовых целей.

Рассчитаны на период более 10 лет и ориентированы на значительный рост капитала. В них часто включены более рисковые, но потенциально высокодоходные активы, такие как акции и альтернативные инвестиции. Долгосрочные стратегии подходят для тех, кто готов выдерживать рыночные колебания и нацелен на максимальную доходность в будущем.

Рассчитаны на период от 3 до 10 лет. Они сочетают элементы как агрессивного, так и более стабильного инвестирования. В зависимости от целей инвестора в такой портфель могут включаться акции, облигации и другие активы с умеренным уровнем риска. Среднесрочные стратегии направлены на сбалансированный рост капитала с умеренной степенью риска.

Формируются на период до 3 лет и, как правило, состоят из низкорискованных инструментов, таких как облигации и денежные эквиваленты. Основная цель — сохранить капитал и получить стабильный доход при минимальном риске. Эти стратегии подходят для инвесторов, которым важно быстрое достижение финансовых целей и высокая ликвидность активов.

Для успешного создания инвестиционного портфеля новичку важно соблюдать определенные шаги, которые помогут сформировать стратегию, соответствующую его целям, финансовым возможностям и склонности к риску.

Первым шагом является четкое понимание ваших финансовых целей. Это может быть накопление на пенсию, покупка недвижимости, образование детей или другие крупные цели. Определение цели позволяет выбрать правильную стратегию, временной горизонт и ожидаемую доходность.

Важно заранее решить, какую сумму вы готовы регулярно вкладывать. Это могут быть как единовременные крупные вложения, так и небольшие ежемесячные взносы. Регулярность инвестиций помогает поддерживать портфель в рабочем состоянии и защищает от рыночных колебаний.

Риск-профиль — это ваша готовность принимать рыночные риски и терпеть возможные убытки. Для определения риска стоит учесть финансовое положение, возраст, цели и горизонт инвестиций. В зависимости от профиля инвестор может выбрать консервативный, умеренный или агрессивный подход к формированию портфеля.

На основе цели и риск-профиля выстраивается структура портфеля — сочетание различных классов активов. Это может быть смесь акций, облигаций, недвижимости или других финансовых инструментов. Для новичков рекомендуется начать с более диверсифицированного варианта чтобы снизить риски.

Заключительный шаг — выбор надежного брокера для открытия инвестиционного счёта. При выборе брокера стоит обратить внимание на условия обслуживания, комиссии и доступные инструменты для торговли. Открытие счёта позволит вам начать покупать активы и управлять своим портфелем через брокерскую платформу.

Краудлендинг — это способ финансирования, где инвесторы напрямую предоставляют займы бизнесам через специализированные онлайн-платформы, минуя традиционные банки. Этот механизм помогает предпринимателям привлекать капитал для развития бизнеса, а инвесторам — получать доход от вложений.

Этот инструмент поможет вам создать диверсифицированный портфель, добавляя в него долевые займы с потенциально высокой доходностью. Это не только дополнительный источник прибыли, но и способ минимизировать риски за счет распределения вложений по разным заемщикам.

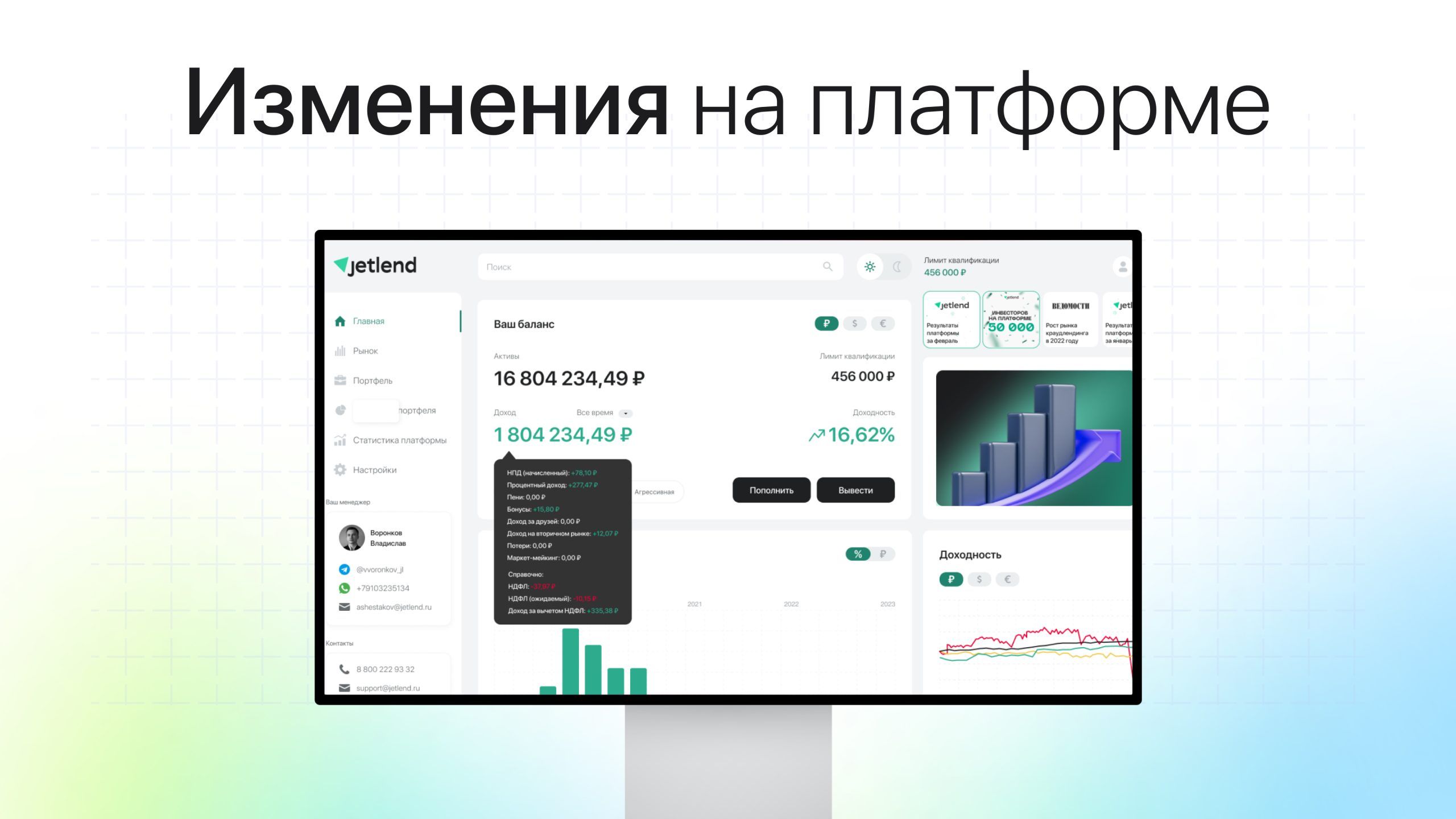

Ведущая на российском рынке краудлендинговая платформа JetLend предоставляет уникальные возможности для управления инвестиционным портфелем. Платформа помогает расширить портфель инвестора и повысить доходность за счет следующих преимуществ:

Высокая доходность: Средняя доходность на JetLend достигает 29,02%, что делает краудлендинг привлекательной альтернативой традиционным инструментам.

Прозрачность процессов: Каждая сделка оценивается по собственной риск-модели платформы, что позволяет инвестору четко понимать уровень риска и доходности.

Удобное управление: Вся информация о вложениях доступна в режиме реального времени, что облегчает контроль и оптимизацию портфеля.

Диверсификация вложений: Инвесторы могут распределить свои средства по разным заемщикам, что снижает риски и увеличивает устойчивость портфеля.

JetLend дает возможность инвесторам не только эффективно управлять своим капиталом, но и участвовать в поддержке малого и среднего бизнеса.

JetLend рассматривает возможность проведения первичного публичного размещения акций (IPO). Условия участия будут сообщены заранее на каналах JetLend в «БКС Профит» и «Т-Пульс» и «Смартлаб» следите за новостями, чтобы быть в курсе событий!

Различные стратегии и подходы к составлению портфеля позволяют инвесторам найти баланс между доходностью и риском. Рассмотрим несколько популярных вариантов.

Представляет собой равное распределение активов между акциями и облигациями. Стратегия 50/50 ориентирована на баланс между стабильностью облигаций и ростом акций. Она подходит для инвесторов с умеренной склонностью к риску и желанием получать стабильную доходность.

Предполагает распределение активов по четырем категориям: акции, облигации, золото и кэш. Каждая категория получает по 25% портфеля. Такая структура позволяет снизить влияние рыночных колебаний и получить стабильный доход на длительном горизонте.

Одна из популярных стратегий компании Fidelity — это диверсификация портфеля через комбинацию акций, облигаций и альтернативных активов. Пример такого портфеля может включать 60% акций, 30% облигаций и 10% активов, связанных с недвижимостью и сырьевыми товарами. Такой подход помогает максимально эффективно распределить риски.

Многие успешные инвесторы создали свои уникальные стратегии управления активами. Рассмотрим примеры их портфелей.

Стратегия Баффета предполагает долгосрочное инвестирование в акции компаний с высоким потенциалом роста и сильными фундаментальными показателями. Его сбалансированный инвестиционный портфель часто состоит из акций «голубых фишек» и других крупных корпораций.

Грэхем, основатель подхода «стоимостного инвестирования», предлагал комбинацию акций и облигаций с акцентом на недооцененные активы. Такой портфель направлен на минимизацию рисков и сохранение капитала.

Богл, основатель компании Vanguard, был приверженцем индексного инвестирования. Его портфель состоял в основном из индексных фондов, которые следуют за рыночными показателями, что позволяет снизить затраты на управление и риски.

Известный как «All Weather», предполагает диверсификацию по различным классам активов, включая акции, облигации, сырьевые товары и золото. Эта стратегия создана для того, чтобы хорошо работать в любых экономических условиях.

Алексей Рид разработал портфель, ориентированный на диверсификацию между акциями, облигациями и альтернативными активами. Такое портфельное инвестирование позволяет добиться стабильного дохода, сохраняя при этом гибкость при изменениях на рынке.

Asset Allocation — это стратегия распределения активов, при которой капитал инвестируется в различные классы активов (акции, облигации, недвижимость и т.д.) с целью минимизации рисков. Главная идея заключается в том, что разные активы по-разному реагируют на изменения в экономике, поэтому грамотное распределение позволяет снизить общую волатильность портфеля.

Это совокупность различных финансовых активов, таких как акции, облигации, фонды и другие инструменты, приобретенных с целью получения прибыли и распределения рисков. Если грамотно его сформировать, то он позволит сбалансировать доходность и риски, а также достичь финансовых целей инвестора

Это набор акций компаний, которые регулярно выплачивают своим акционерам дивиденды. Такой портфель является отличным выбором для инвесторов, стремящихся к стабильному пассивному доходу. Основная цель дивидендного портфеля — получать регулярные выплаты в виде дивидендов, при этом сохраняя долгосрочный потенциал роста капитала.

При составлении инвестиционного портфеля новички могут допускать ошибки, которые мешают добиться успешных результатов. Вот несколько наиболее распространенных ошибок:

Недостаточная диверсификация. Полагаться только на один вид активов может быть рискованно, поскольку снижение его стоимости может значительно повлиять на весь портфель.

Игнорирование риск-профиля. Важно понимать свою готовность к рискам и не вкладываться в активы, которые могут вызвать дискомфорт при рыночных колебаниях.

Частая смена стратегии. Постоянные попытки подстроиться под изменения на рынке могут привести к снижению общей доходности.

Формирование инвестиционного портфеля — это важный шаг на пути к достижению финансовых целей. Независимо от того, что вы выберете — портфель ценных бумаг или только портфель акций — ключевыми факторами успеха остаются четкое определение целей, грамотное распределение активов и регулярная оценка рисков. Использование проверенных стратегий и примеров лучших инвесторов поможет избежать ошибок и увеличить вероятность достижения стабильной доходности. Главное — следовать выбранной стратегии и не поддаваться краткосрочным рыночным колебаниям.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей платформы и рынка краудлендинга!

10 / 09 / 2024

31 / 10 / 2024

06 / 03 / 2024