Как работает в России, чем краудлендинг отличается от краудфандинга и краудинвестинга: объясняем простыми словами

Краудлендинг – механизм кредитования, где в роли заемщиков выступают владельцы бизнеса, которым средства предоставляют физические и юридические лица через онлайн платформу. Платформа проводит проверку заемщиков, чем обеспечивает, высокую доходность для инвесторов и возврат вложенных средств. Рассказываем, что такое краудлендинг, какая динамика наблюдается на российском рынке, где и как лучше инвестировать, чтобы приумножить капитал.

Рассказывая о краудлендинге нужно вспомнить стандартное банковское кредитование. Человек подает заявку, предоставляет пакет документов, после чего получает одобрение или отказ. Последний – не редкость, его можно получить из-за непродолжительного срока существования бизнеса, маленькой суммы или незначительных финансовых показателей – параметров, которые банки не интересуют. Если официального денежного потока нет, то кредит сложно оформить даже при наличии коммерческой недвижимости, выступающей в качестве залога.

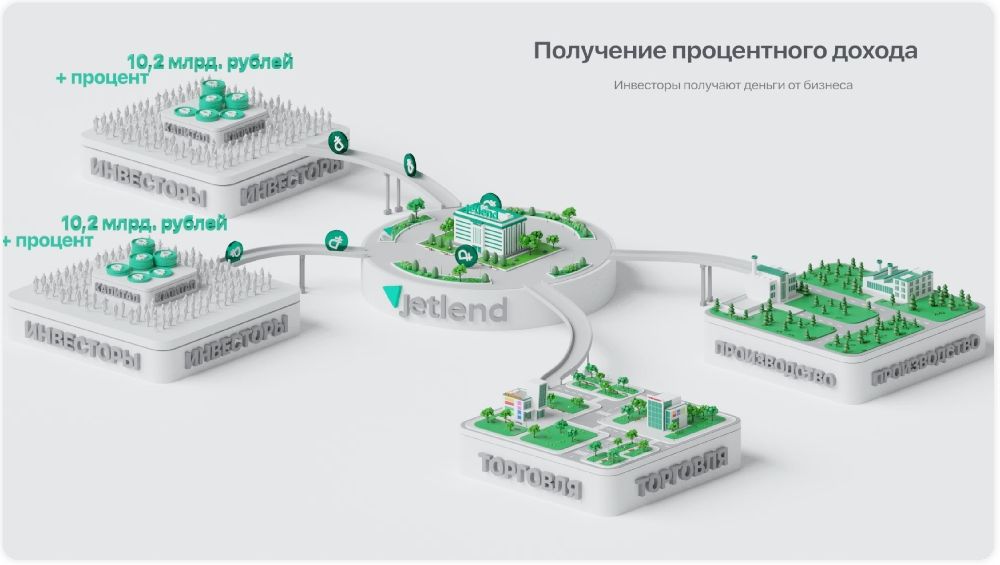

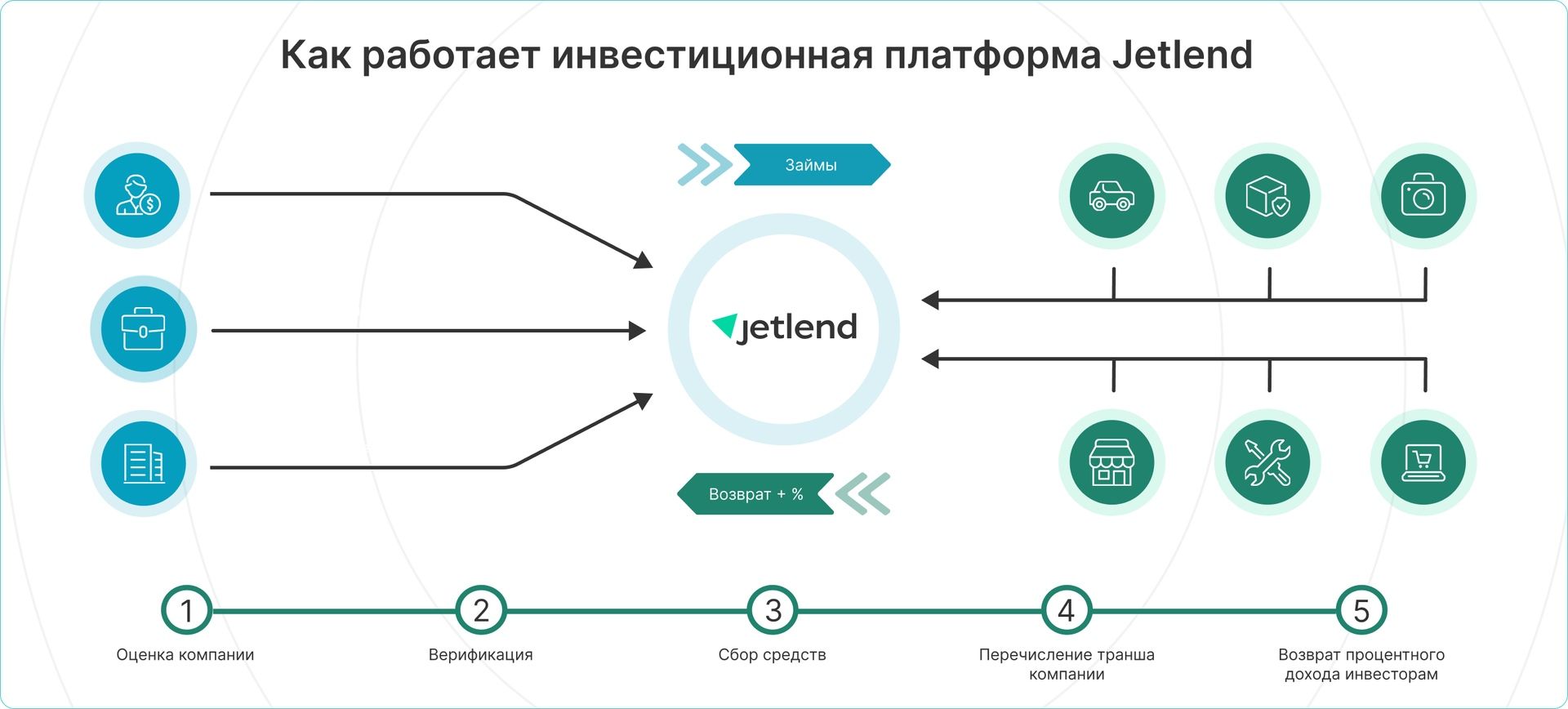

В этом случае представители малого и среднего бизнеса прибегают к краудлендингу. Они не просто ищут инвесторов в интернете, а доверяют профильным платформам, принцип функционирования рассмотрим на примере JetLend:

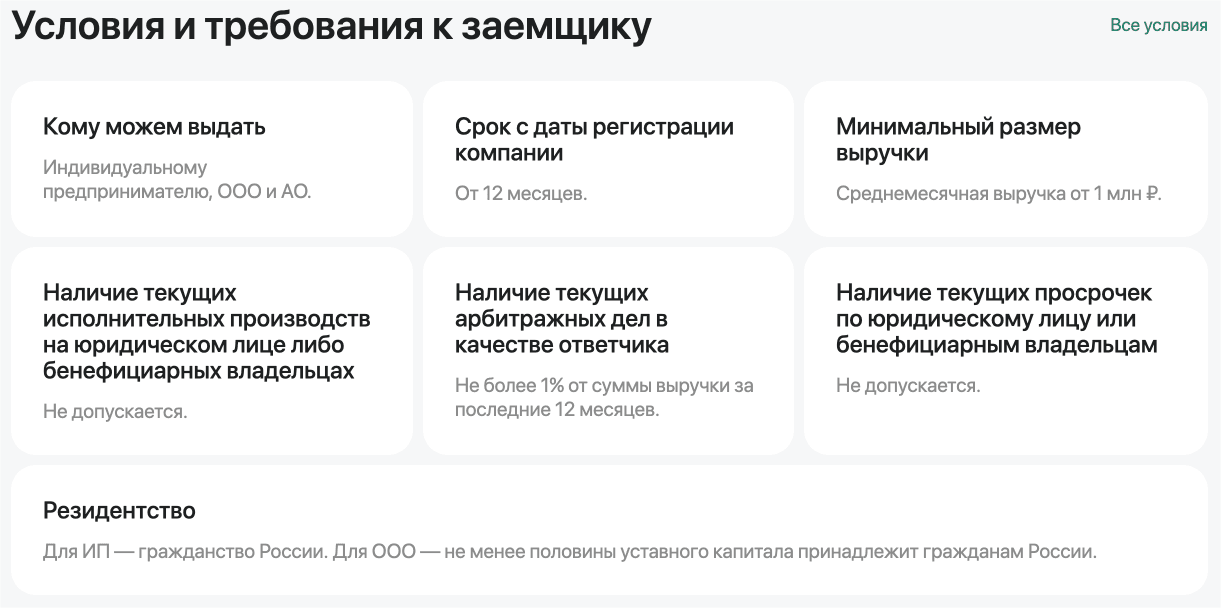

После завершения верификации заявка будет опубликована для последующего сбора, при достижении суммы – средства перечислят на указанный при регистрации счет. Условия платформ похожи, рассмотрим ключевые:

Обеспечение не требуется, но для ООО необходимо поручительство бенефициарного владельца, для ИП – поручительство третьего лица (не всегда). Наличие текущих исполнительных производств или просрочек по бенефициарному владельцу/юридическому лицу не допускается.

Максимальный срок сбора денежных средств составляет в среднем 10 дней, но чаще всего он завершается в течение двух суток. Платформы устанавливают лимиты, зависящие от статуса заемщика и его репутации: новички на JetLend могут претендовать на сумму до 7 250 000 рублей, в случае повторных обращений – 27 000 000 рублей. Комиссия за выдачу транша составляет от 1%, при безупречной финансовой дисциплине – ниже 1%. Инвесторам же достаточно пройти простую регистрацию. Обратите внимание на то, что в течение календарного года физическое лицо может инвестировать сумму до 600 тысяч рублей.

Подробнее смотрите в курсе «Быстрый старт в краудлендинге» в Академии инвестиций

Краудлендинг в России стал набирать популярность после кризиса, произошедшего в 2009 году. В этот период наблюдалось повышение требований к заемщикам, поэтому бизнес столкнулся с проблемой получения кредитов. Альтернатива уже существовала, поэтому метод инвестирования активно развивался. Для заемщиков краудлендинг стал возможностью получить средства со ставками, которые несущественно превышают банковские, для инвесторов – это метод извлечения дохода (более выгодно, чем депозиты, облигации).

Краудлендинговые платформы разрабатывают строгий регламент, например, если заемщик не возвращает деньги в срок – насчитываются пени и штрафы в оговоренном изначально размере, здесь все как в банках. Работа платформ регулируется ЦБ на государственном уровне – это не микрофинансовые организации или ненадежные пирамиды. 1 января 2020 года в силу вступил закон № 259-ФЗ, выделим основные положения:

Доходность инвестиций может достигать 25% годовых, что зависит от уровня риска. Чем выше последний, тем более солидной будет ставка. С полученной суммы необходимо уплатить налог на доходы физических лиц (НДФЛ) в размере 13%. За финансовые расчеты отвечает платформа: через нее собираются средства, по истечению оговоренного срока или досрочно, если заемщик возвращает деньги (вся сумма + проценты), после чего оператор распределяет их между людьми, вложившимся в бизнес.

Платформы, предоставляя данные для ориентирования, указывают доходность 20-25% годовых и более, что является верхним порогом значений. Амплитуда колебаний в этой нише очень широкая, доходность зависит от следующих факторов:

Еще один параметр – уровень рисков, о которых расскажем позже. Платформы чаще всего предоставляют онлайн-калькуляторы, позволяющие рассчитать доходность с учетом указанных параметров.

Перечисленные способы инвестирования имеют схожие черты, их название – производное от английского слова crowd – «толпа». Основная цель – привлечение средств в бизнес, минуя банковские структуры и длительные бюрократические процедуры.

Краудлендинг, краудинвестинг и краудфандинг, в чем разница

Рынок краудлендинга начал развиваться в 2009 году, он постепенно растет, увеличивается количество профильных платформ, позволяющих инвесторам и заемщикам найти друг друга, а также извлекать взаимные выгоды. Инвесторы получают солидную доходность, заемщики – средства на развитие или поддержание бизнеса.

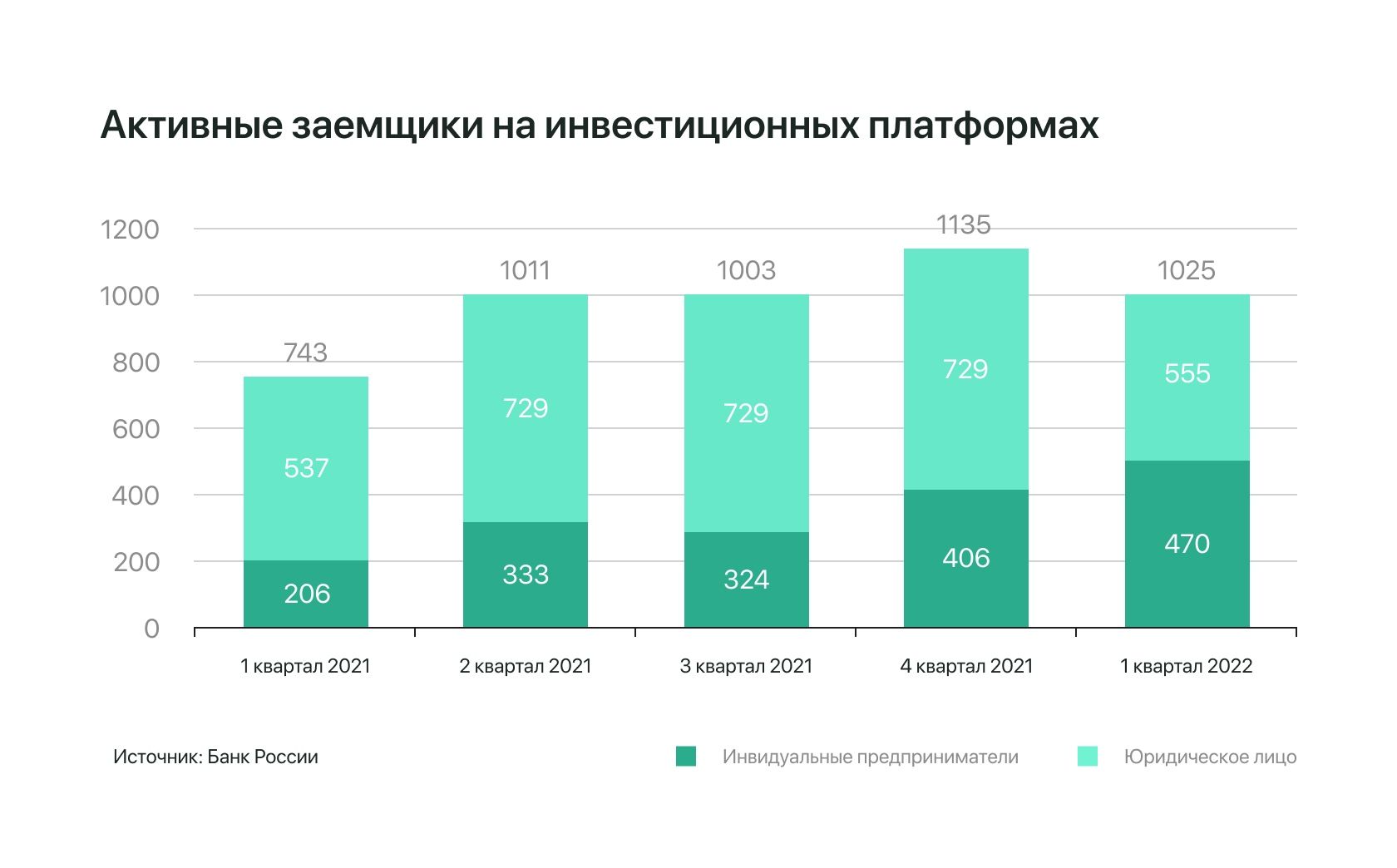

Однако о состоянии рынка проще всего судить с учетом измеримых параметров, которые в 2022 году предоставил Банк России. Исследование было проведено впервые со старта регулирования, произошедшего в 2020 году. Рынок краудфандинга превысил 24 миллиарда рублей, он демонстрировал уверенный рост. Например, в 2020 году объем средств, привлеченных для инвестирования проектов, составил 7 миллиардов рублей, в 2021 – 13,8 миллиардов (практически 100%-я динамика). В первом квартале 2022 года через профильные платформы было инвестировано более 3 миллиардов рублей, сегодня действуют свыше 60 операторов платформ.

Данные из отчета Банка России

В 2021 году сегмент краудлендинга получил около 64%, что в денежном эквиваленте составляет 9,06 миллиардов рублей.

В исследовании указывается, что компании привлекали инвестиции в среднем под 15-35% годовых. Меньшие показатели имеет краудинвестинг: 2021 год – 4,74 миллиарда рублей, I квартал 2022 года – 1,06 миллиард. Сегодня краудлендинг становится перспективным инструментом, позволяющим выгодно инвестировать и быстро получать средства для бизнеса. Увеличение количества профильных платформ стимулирует конкуренцию, что в целом улучшает качество операторов и их надежность.

Ключевое достоинство коллективного инвестирования для бизнеса – получение средств из источников, которые ранее были закрыты. Финансирование становится более доступным, сокращается объем бюрократических процедур, можно не опасаться, что банк откажет в выдаче займа. Конечно, краудлендинговые платформы тоже проверяют потенциальных заемщиков, но каждая имеет уникальный набор критериев оценки, а вероятность отказа ниже, как и перечень требований.

Инвесторам крадлендинг дает возможность получать высокую доходность, а также работающий механизм, в котором именно оператор проверяет претендентов на заем и обеспечивает распределение денежных средств. Инвестирование происходит не по схеме пирамиды или с привлечением других теневых методов, а регулируется на государственном уровне, главное – выбрать надежного оператора. Из других плюсов – удобное управление инвестиционным портфелем и простой принцип работы, что представляет интерес для людей, выходящих на рынок с нуля.

Краудлендинг обеспечивает высокую доходность, но есть и риски для инвесторов – рассмотрим их:

В случае нечестности заемщика операторы самостоятельно занимаются процессом взыскания средств, что регулируется внутренними документами и обязательствам платформ. Инвестору не придется самостоятельно заниматься судебным взысканием. Сегодня рынок становится более упорядоченным, формируется тенденция предсказуемости и надежности. Обеспечены высокая доходности и удобное инвестирование, поэтому краудлендинг стоит рассматривать для эффективной диверсификации портфеля.

При выборе платформы нужно проверить, внесена ли она в реестр Центробанка, также стоит обращать внимание на следующие параметры:

Отдельное внимание – на оферты и нормативные документы, в которых должны быть прописаны условия сотрудничества для всех сторон сделки (инвесторы, заемщики, оператор).

Краудлендинг – хорошее решение для высокодоходного инвестирования, характеризующееся надежностью при условии выбора оператора с безупречной репутацией. Следуя простым правилам, инвестор может рассчитывать в среднем на 20% и более годовых. Доминирующая часть существующих платформ заинтересованы в привлечении платежеспособных заемщиков и активных инвесторов, поэтому постоянно стандартизируют документацию, повышают выгодность предложений и оптимизируют механизмы, обеспечивающие прозрачность.

23 / 10 / 2024

25 / 08 / 2021

07 / 03 / 2025