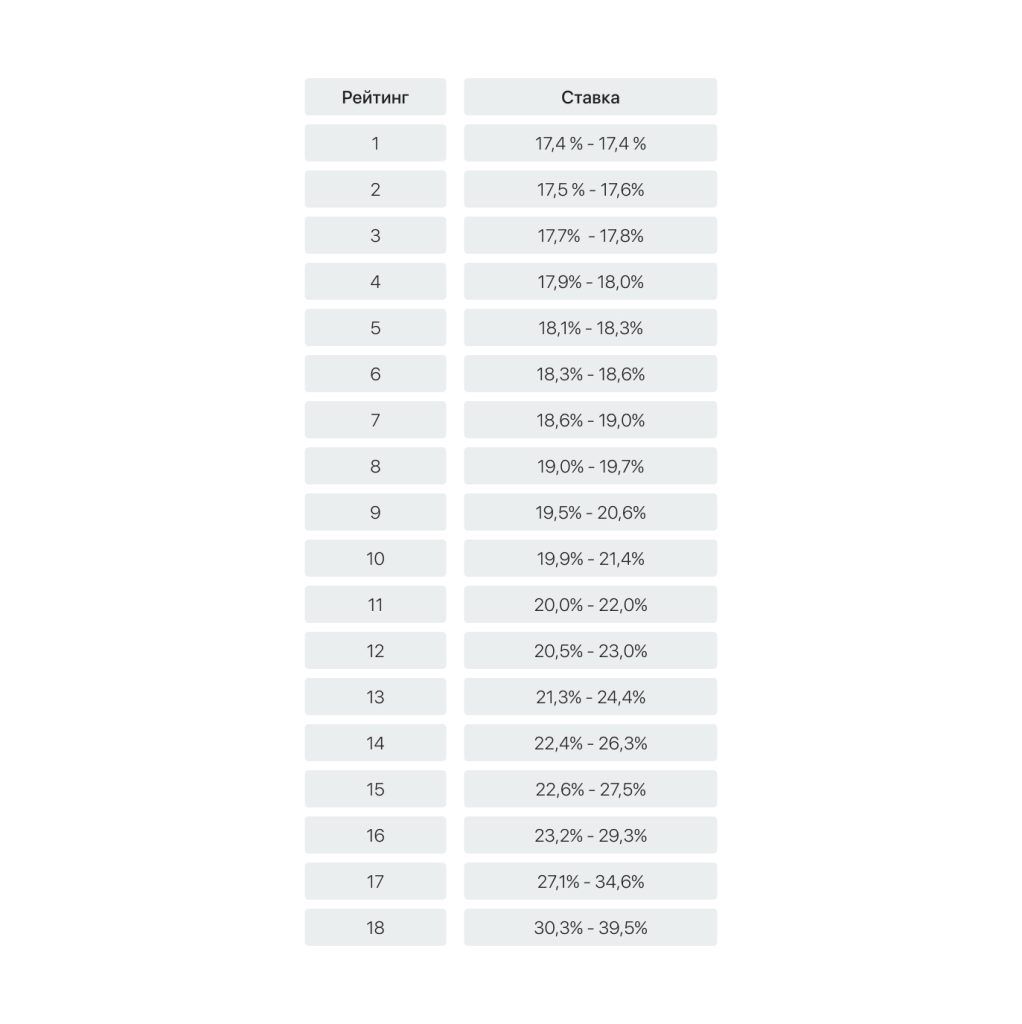

Сегодня хотим поделиться с вами важной новостью: мы обновили риск-модель до версии 6.2! В связи с обновлением изменены ставки для всех рейтингов:

RBP-модель (Risk-Based Pricing, «ценообразование на основе риска») на базе машинного обучения — один из ключевых элементов платформы. Она оценивает вероятность дефолта (PD) потенциального заемщика и в соответствии с ней определяет процентную ставку, которая покроет риск инвесторов.

Мы обновили нашу ключевую риск-модель до версии 6.2, серьезно обогатив ее данными, но кроме этого внесли ряд важных стратегических изменений в методику расчета рисков, которые были необходимы на текущем этапе эволюции нашей риск-системы. Целью нашей команды является построение корректного и справедливого Risk-Based Pricing’а, в связи с этим сегодня мы расскажем вам об этих нововведениях.

Актуальный диапазон ставок:

Ключевые методологические изменения:

А теперь расскажем обо всем подробнее

В рамках обновления мы привели все займы к 1-годичной модели. Теперь факт закрытия займа или дефолта будет учитываться на интервале в 1 год с момента выдачи займа, что позволяет:

Мы калибруем нашу максимально свежую и быстро реагирующую на обновление данных статистику на данные зрелой когорты. Для чего это нужно:

Приняли методику учета реструктуризированных займов в статистике дефолтности.

Какие еще обновления

Мы сделали регулярный пересмотр лимитов с учетом параметров диверсификации портфелей инвесторов. В итоге лимиты заемщиков растут, но их доля в портфелях инвесторов остается на прежнем уровне согласно параметрам автоинвестирования. Эта работа проводится ежемесячно, однако в рамках обновления мы провели внеочередной пересмотр с целью повышения ликвидности на платформе и увеличения скорости распределения средств инвесторов

Обновление риск-модели до версии 6.2 путем ее обогащения существенным объемом новых данных позволило улучшить предсказательную силу и учесть последние изменения в статистике на платформе.

23 / 09 / 2020

13 / 12 / 2022

30 / 11 / 2020