В стремлении к расширению своих позиций на рынке, компаниям могут потребоваться дополнительные финансовые ресурсы. При поиске решений руководители бизнеса все чаще обращают внимание на долговое финансирование как на один из более доступных источников денежных средств.

В этой статье мы рассмотрим сущность этого инструмента, механизмы и преимущества, чтобы помочь компаниям лучше понять, как его можно использовать для достижения бизнес-целей.

Долговое финансирование — это тип заимствования, при котором компания привлекает средства, продавая долговые инструменты.

Корпоративные кредиты, облигации и венчурные инвестиции представляют разные формы долгового финансирования, которые доступны бизнесу для реализации его стратегических целей и развития.

Долговое финансирование используется для финансирования инвестиционных проектов, увеличения оборота, рефинансирования задолженности и финансирования экспансии бизнеса, что может помочь бизнесу увеличить производительность и улучшить финансовую устойчивость.

Банки предоставляют компаниям разные виды кредитов:

Каждый из этих видов имеет свои черты и используется для разных целей. Начиная от финансирования крупных инвестиционных проектов, и заканчивая покрытием краткосрочных кассовых разрывов.

Это два типа инвесторов, которые помогают бизнесу в получении финансов. Займы от частных инвесторов, в основном, имеют более высокие процентные ставки, из-за наличия повышенных рисков, связанных с этим видом инвестирования.

Венчурные инвестиции представляют долгосрочную форму сотрудничества с молодыми и инновационными проектами, которым нужна система финансовой поддержки для развития. Они вкладывают деньги в бизнес на ранних этапах, для получения прибыли в будущем. Подробнее об этих и других видах инвесторов в статье — «Виды инвесторов».

Это долговые ценные бумаги, которые дают своему владельцу право на получение заранее установленного дохода в определенные сроки. В рамках этого договора организация периодически выплачивает проценты инвесторам, а после окончания срока погашает облигацию, возвращая основную сумму долга. Облигации имеют срок действия и установленную процентную ставку.

Основные характеристики облигаций:

Крупные выпуски размещаются на бирже, потому что привлекают большее количество инвесторов и имеют более высокую ликвидность. Подробнее об облигациях и о том, зачем они нужны читайте в статье — «Что такое облигации».

Это вид альтернативного финансирования, который позволяет компаниям занимать деньги без традиционных посредников, таких как банки. Краудлендинговые платформы соединяют заемщиков с инвесторами, позволяя им получать доступ к капиталу по конкурентоспособным ставкам.

В течение последних лет интерес к альтернативным способам финансирования значительно вырос. Предприниматели начали чаще выбирать краудлендинг из-за менее строгих требований и высокой скорости получения решения по займу. Подробнее читайте в статье — «Что такое краудлендинг».

Заемщик оставляет заявку на платформе, указывая сумму, необходимую для реализации проекта. Процентная ставка зависит от условий и срока займа.

Краудлендинговая платформа помогает предпринимателям преодолевать барьеры, стоящие на пути к реализации их идей. Особенно это актуально для малых и средних предприятий, которые часто сталкиваются с трудностями при получении кредитов или инвестиций. JetLend обеспечивает доступ к необходимым ресурсам, чтобы помочь им достичь своих целей.

Платформа также открывает новые возможности для инвесторов, позволяя им финансировать компании и получать более высокую доходность, чем при традиционных способах инвестирования. Благодаря высокой ликвидности и прозрачности, они могут чувствовать себя уверенно, инвестируя в перспективные проекты.

JetLend рассматривает возможность проведения первичного публичного размещения акций (IPO). Условия участия будут сообщены заранее на каналах JetLend в «БКС Профит» и «Т-Пульс» и «Смартлаб» следите за новостями, чтобы быть в курсе событий!

IPO — важный этап для каждой развивающейся компании, символизирующий ее готовность к новым вызовам. Для инвесторов он открывает новые возможности. Подробнее о том, как на этом заработать, читайте в статье — «Что такое IPO».

Долговое финансирование может включать разные формы заемных средств, которые компании будут использовать для обеспечения своей деятельности. Например, краткосрочные займы, кредиты под залог активов, финансирование через лизинг и другие формы.

Каждый вид имеет свои условия, которые могут меняться в зависимости от потребностей компании, рыночных условий и ее финансового положения. Общие знания о разных видах долгового финансирования помогут выбрать инструменты для управления долговой нагрузкой.

Долговое финансирование становится все популярнее для крупных российских компаний. Многие из них используют его для привлечения средств для развития бизнеса, часто, через облигации.

Примеры успешного размещения облигаций в России:

При привлечении долгового финансирования компаниям важно учитывать стоимость долга и оценивать эффективность этого метода в сравнении с другими.

Она важна для финансового здоровья компании, поскольку влияет на ее прибыльность и общую финансовую стабильность. Компании, обладающие пониманием значения стоимости долга, могут выбирать оптимальные источники финансирования. Также они могут эффективно управлять своими финансовыми ресурсами.

Оно помогает оценить эффективность использования заемных средств и определить структуру капитала. Для измерения используются коэффициенты задолженности, покрытия процентов, финансовой независимости и другие.

Эти показатели помогают оценить уровень зависимости компании от заемных средств, ее способность обслуживать долг и риск банкротства. Кроме того, они позволяют сравнивать эффективность долгового финансирования с другими компаниями в отрасли. А также принимать решения связанные со стратегией финансирования.

При принятии решений, нужно учитывать взаимосвязь между процентными ставками и долговым финансированием. Процентные ставки влияют на стоимость заемных средств, что, в свою очередь, определяет эффективность долгового финансирования. Цель его заключается в получении средств для финансирования деятельности компании. Это позволяет избежать бюджетного дефицита. В то же время, процентные ставки определяют стоимость этих средств.

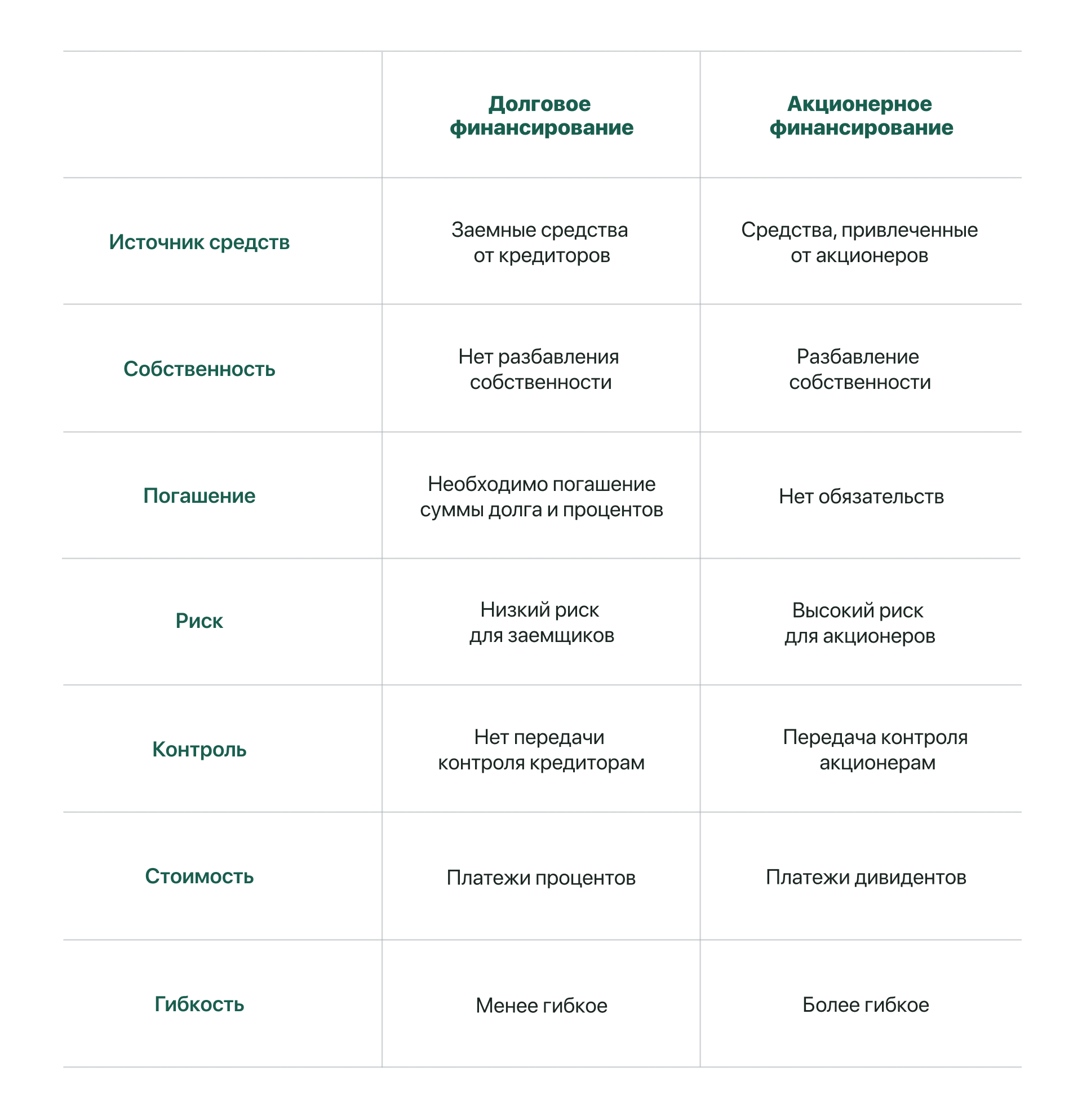

Основное отличие заключается в том, что акционерное финансирование предоставляет дополнительный оборотный капитал без обязательств по возврату. В то время как долговое финансирование требует погашения, но не требует отказа от части собственности для получения средств.

Часто компании используют комбинацию обоих типов. Они выбирают в зависимости от доступности финансирования, состояния денежных потоков и важности сохранения контроля над собственностью. При этом, коэффициент задолженности является показателем, отражающим соотношение финансирования, полученного за счет долга к собственному капиталу. Кредиторы, как правило, положительно относятся к низкому соотношению задолженности. Это выгодно для компании, если ей понадобится доступ к дополнительному долговому финансированию в будущем.

Долговое финансирование имеет свои плюсы и минусы. Рассмотрим подробнее основные из них.

Основное преимущество состоит в том, что этот инструмент позволяет бизнесу использовать небольшой капитал для получения большей суммы. Это обеспечивает быстрый рост. А еще банки и платформы устанавливают кредитный лимит, что также помогает бизнесу снизить риски.

Долговое финансирование может быть более рентабельным. После погашения долга отношения с кредитором прекращаются, и дальнейших обязательств не возникает. Тогда как, например, инвесторы в акционерный капитал обычно ожидают постоянных дивидендов и доли прибыли, что в перспективе может обойтись дороже.

Основным недостатком является факт, что кредиторам необходимо выплачивать проценты. Выплаты по долгу должны производиться независимо от доходов бизнеса, и это может быть рискованно для небольших предприятий, которым еще предстоит наладить денежный поток.

Новые бизнесы часто не имеют достаточной устойчивости, чтобы выдержать долговую нагрузку. Чтобы снизить риски, нужно провести тщательный анализ компании и убедиться, что бизнес сможет нести финансовую нагрузку.

Высокий уровень задолженности способен негативно влиять на баланс компании и финансовые показатели. Это может сделать бизнес более рискованным для инвесторов и кредиторов, что потенциально приведет к повышению стоимости займов в будущем. Задолженность также может ограничить гибкость компании, поскольку большая часть ее доходов будет связана с обслуживанием долга.

Среди отрицательных сторон самофинансирования – ограниченный бюджет и высокая стоимость денег. Поэтому часто предприниматели используют кредиты, несмотря на обязательства и возможные риски.

Поэтому, во избежание дефицита бюджета, бизнес часто отдает предпочтение кредитам. Выступая в роли заемщика, проект может добиться намного лучших результатов по доходам. А долговые нагрузки, при правильном планировании и своевременной оплате платежей, не будут представлять собой угрозы для стабильности бизнеса.

По итогам, для обеспечения устойчивого развития компаниям необходимо привлекать дополнительные средства, которые они часто получают через кредит. Однако, при этом заемщик должен быть уверен в наличии достаточного денежного потока для выплаты основной суммы долга и процентных обязательств. В этом контексте, банк и альтернативные источники финансирования играют важную роль. Они позволяют компаниям получать хорошие результаты: эффективно управлять своими финансами и получать большие доходы.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей платформы и рынка краудлендинга!

10 / 08 / 2022

11 / 03 / 2024

22 / 06 / 2023