Зарабатывать деньги можно не только на работе, легко приумножить имеющийся капитал, выгодно инвестируя средства. Для старта требуются несколько тысяч рублей, доступны десятки финансовых инструментов, в которые можно вкладываться, чтобы защититься от инфляции или получать прибыль. Рассказываем, с чего начать инвестировать, правильно оценивать доходность и риски, с какой суммы лучше начать и какие активы выбрать.

Инвестирование – размещение капитала с целью защиты от инфляции или для извлечения прибыли. Если проценты, получаемые от инвестиций, равны уровню инфляции – средства сохраняются, если превышают его – приумножаются. Рассказывая, что такое инвестиции, нужно упомянуть разнообразие финансовых инструментов – это банковские продукты (накопительные счета, депозиты), государственные и корпоративные облигации, акции, покупка драгоценных металлов, вложения в бизнес в качестве займа, иные.

Эксперты рекомендуют начинать инвестирование в том случае, если доходы превышают расходы или есть «свободные» деньги. Дополнительно – формирование финансовой подушки, которая может быть материальной или нематериальной, имеющей форму страховки, например, от потери работы или движимого/недвижимого имущества. Сбор нужной суммы для первой инвестиции можно выполнить, оптимизировав расходы: урезание необязательных статей затрат позволяет получить около 10% от среднемесячного заработка. Инвестиции преследуют следующие цели:

Отличие инвестиций от стандартных накоплений – риски: помимо доходности возможны потери. В связи с этим не рекомендуется сразу вкладывать большие суммы, а также выходить на рынок, не изучив его особенности и условия. Дополнительно – выбор правильной стратегии:

Особенности инвестиционных стратегий

Вкладывать деньги можно в материальные и реальные активы – это покупка драгоценных металлов как в слитках, так и в форме ювелирных украшений, недвижимости, автотранспортных средств, земельных участков. Отдельная группа – финансовые инвестиции, такие как банковские депозиты и накопительные вклады, краудлендинг (займы для бизнеса), покупка акций. Последний вариант – нематериальные активы, сюда относятся авторские права, товарные знаки и прочая интеллектуальная собственность.

Инвестиции бывают долгосрочными – это вложения на срок 1 год и более, например, с целью заставить деньги «работать» для формирования накоплений. Среднесрочными считаются активы с перспективой на ближайшие 6-12 месяцев, краткосрочными – до полугода. Перечисленные факторы оказывают прямое влияние на динамику приумножения капитала, уровень рисков и доходности.

Новички, выходящие на рынок с нуля, нередко доверяют рекомендациям брокеров с плохой репутацией, опираются на опыт друзей или вкладывают деньги в заведомо провальные проекты. В качестве примера – пирамиды, в которых зарабатывают только первые участники, а вот последние теряют все, так как схема не может обеспечить им выплаты. Еще один вариант – бинарные опционы, работающие по аналогии со ставками: угадал рост/падение – приумножил капитал, не угадал – остался в минусе.

Ошибки могут быть связаны с выбором неправильной стратегии. Например, новый инвестор сразу занимает агрессивную позицию, но здесь требуется опыт: риск существенного финансового ущерба очень высокий. Для предупреждения таких ситуаций необходимо все правильно спланировать, а также отказаться от идеи вкладывать большие суммы сразу, не разобравшись в нюансах. Рассмотрим, с чего начать инвестирование и как работать на рынке аккуратно.

До старта инвестирования нужно дать честные ответы на следующие вопросы:

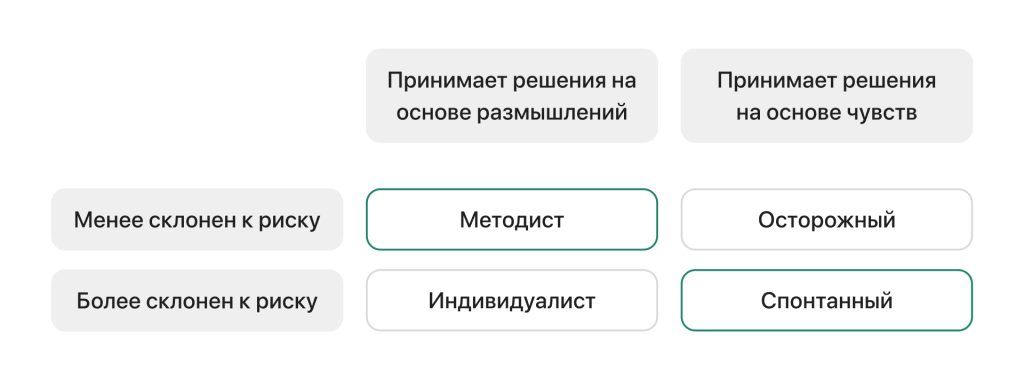

4 типа инвесторов по данным CFA Institute

Параллельно рекомендуется углубляться в рынок, можно начать с вебинаров и инструкций от экспертов ниши, чтобы разбираться в доступных активах и понимать, какие являются безопасными и небезопасными.

Тип активов зависит от опыта и ожиданий инвестора, представляем самые популярные варианты, в которые можно вложить деньги.

Краудлендинговое инвестирование – механизм предоставления процентных займов для бизнеса. В качестве инвесторов выступают физические лица и компании, доходность в этом сегменте может достигать 25%, но все зависит от уровня риска. Рынок краудлендинга регулируется на законодательном уровне (№ 259-ФЗ), взаимодействие инвесторов и заемщиков осуществляется через специальные платформы – операторов.

Платформы, используя собственные алгоритмы и наборы критериев, проводят проверку заемщиков – от даты регистрации до благонадежности. Срок сбора средств после одобрения заявки составляет в среднем до 2 дней, если заемщик не выполняет взятые обязательства – оператор занимается процессом взыскания и вводит штрафные санкции. Краудлендинг представляет интерес для малого и среднего бизнеса, представители которого не могут взять кредит в банке или не имеют времени на длительные бюрократические процедуры. Прозрачность гарантирована:

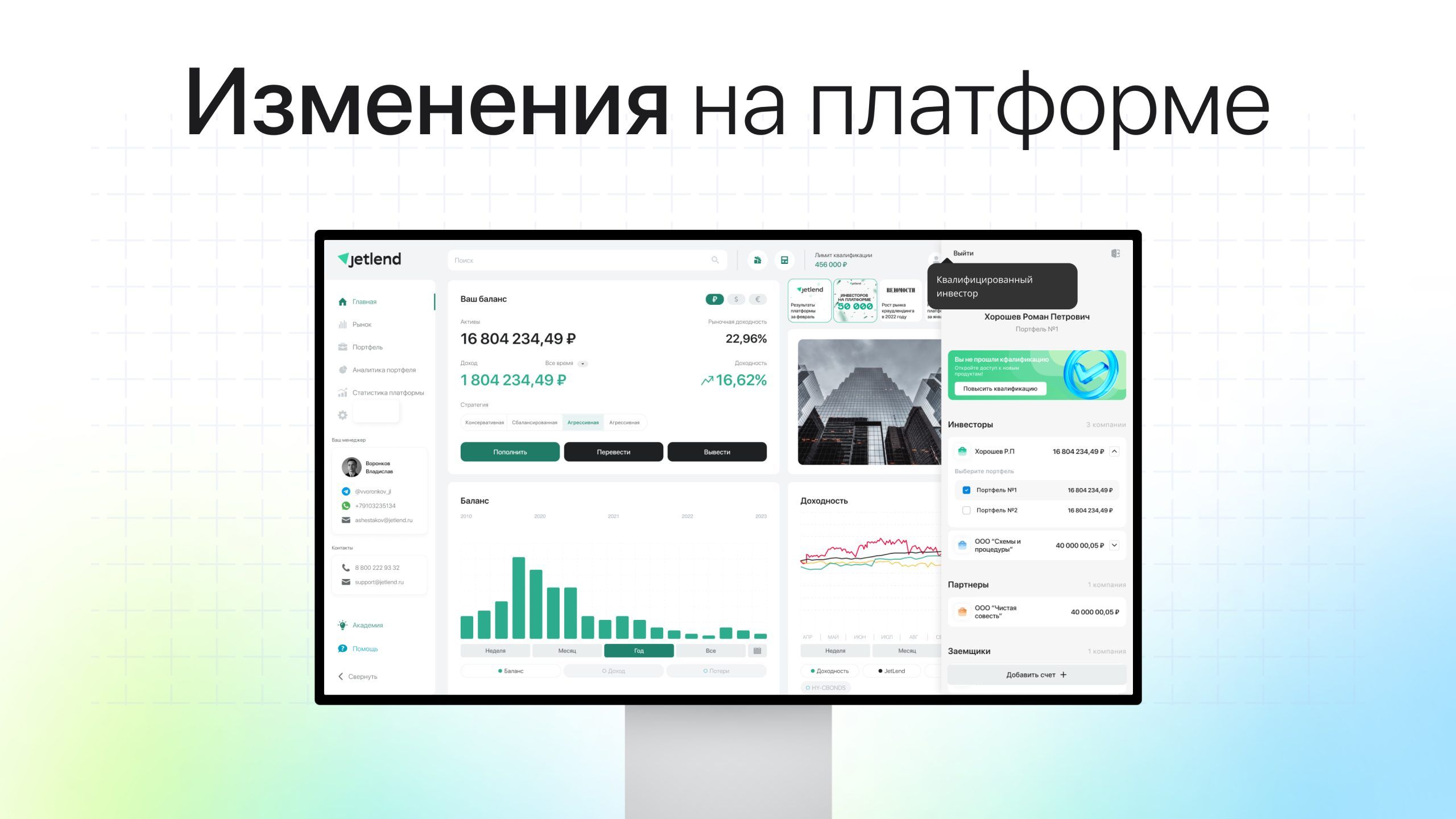

Главное правило – выбор платформы, которая внесена в реестр Центробанка, дополнительно нужно обращать внимание на измеримые финансовые показатели (представлены в отчетах и других форматах на официальных сайтах), количество инвесторов и успешно выданных кредитов, доходность. Начать предоставлять процентные займы для бизнеса легко с оператором Jetlend, который предлагает следующие условия:

Дополнительно – инструменты для сокращения рисков и диверсификации портфеля. Выбирать заявки можно как вручную, так и с помощью автоинвестирования, в рамках которого средства будут распределяться между разными проектами с учетом установленных параметров риска и рейтинга.

Как начать инвестировать

К услугам вкладчиков – накопительные счета и депозиты. Последние характеризуются наличием строгих условий:

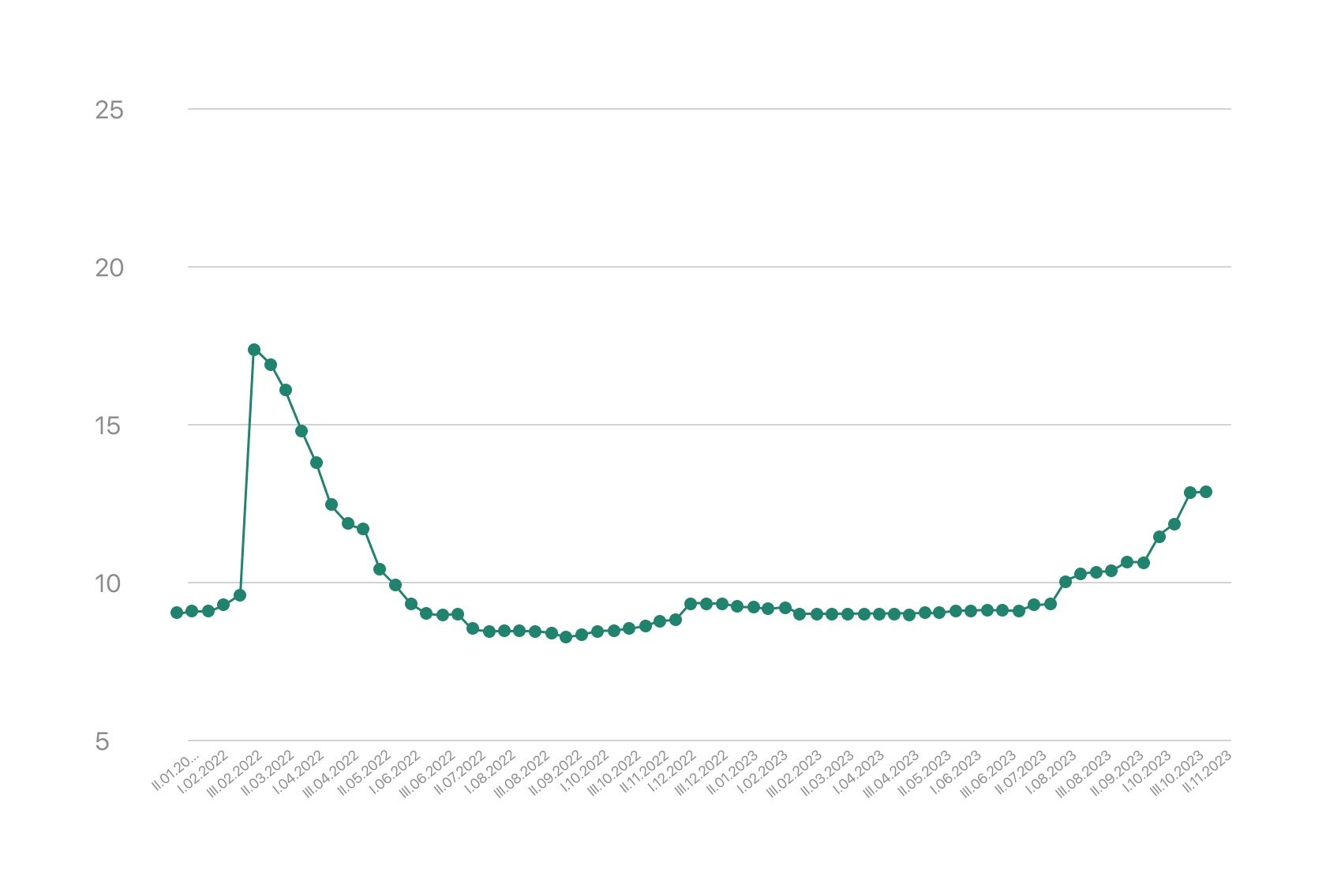

Как изменились ставки по депозитам в 2022 2023 году. Центробанк

Есть плюсы: на банковские депозиты распространяется система страхования вкладов. Если страховой случай наступит – гражданин получит до 1,4 миллиона рублей, что регламентирует закон № 177-ФЗ.

При потребности в большей финансовой свободе действий лучше рассмотреть накопительный счет: минимальной суммы или сроков здесь нет, можно снимать деньги и не терять проценты. Накопительные счета легко пополнять в любое время, увеличивая размер капитала, ставки здесь составляют до 7-8% годовых – высокой доходности ожидать не стоит, но деньги будут защищены от инфляционных потерь.

Акции — это ценные бумаги, после их покупки инвестор получает «долю» в компании. Относятся к активам со средним риском, существует 2 стратегии заработка на акциях:

Приобретать акции можно при капитале около 1000 рублей, для доступа к бирже потребуется финансовый брокер (обязательно имеющий лицензию) и открытие специального банковского счета. Такие правила распространяются и на облигации: закон «О рынке ценных бумаг» № 39-ФЗ запрещает физическим лицам самостоятельно торговать на бирже.

Еще один вид ценных бумаг, имеющий меньшие риски, чем акции, особенно если делается выбор в пользу государственных облигаций. Альтернатива – корпоративные, приносящие большую доходность, но менее безопасные. Облигации можно перепродавать или получать доходность:

Акции и облигации: разница

Например, была приобретена облигация за 2000 рублей – это номинал, по ней есть купонная доходность в размере 7%. До момента погашения номинала владелец будет получать 140 рублей (7% от 2000) в год. Стоит помнить, что номинал и биржевая цена могут различаться, что зависит от количества инвесторов, которые хотят приобрести ценную бумагу. Если они доверяют эмитенту и считают его надежным – сделок будет много, а стоимость начнет расти.

Паевой инвестиционный фонд (ПИФ) аккумулирует деньги инвесторов, которые становятся пайщиками (имеют долю в фонде). ПИФы вкладывают деньги в активы – это могут быть акции, облигации или что-то другое. Можно купить один пай или несколько, при росте стоимости – продать. Некоторые фоны выплачивают дивиденды и купоны, что обеспечивает доходность. Распоряжается средствами ПИФа управляющая компания, ее представители решают, как и куда направить деньги, что и когда покупать/продавать. Существуют узкоспециальные фонды, занимающиеся только акциями или коммерческой недвижимостью, а также широкопрофильные, работающие с разными активами. При выборе надежного ПИФа риски будут средними, а вовлеченность инвестора в мониторинг – минимальной.

Принцип работы ПИФов

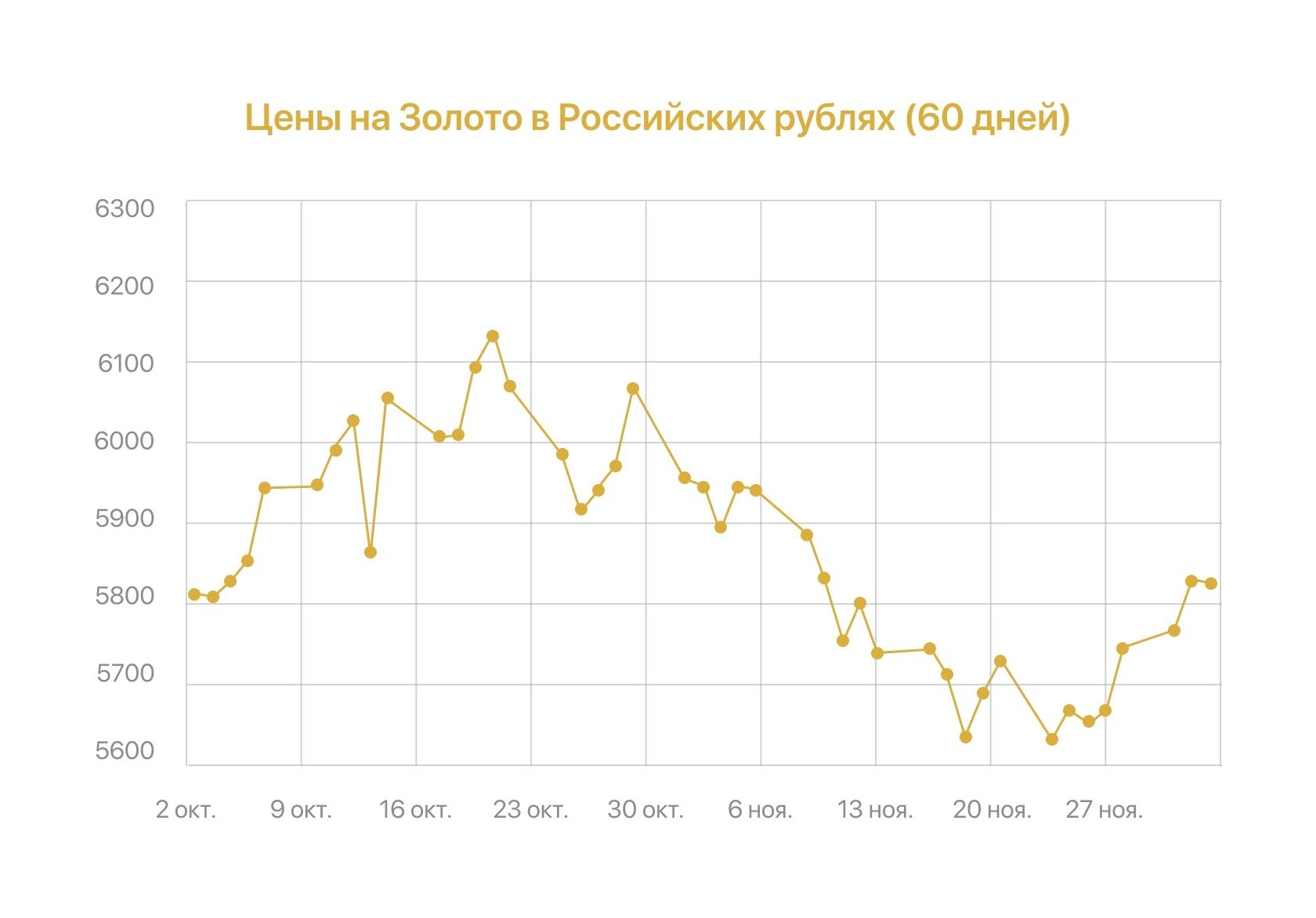

График цен на золото в России

Вложение средств всегда связано с рисками, даже если выбираются максимально безопасные активы. Дефолт, изменение курса валют или ключевой ставки Центробанка (от нее особо зависимы облигации), инфляционные скачки, иные форс-мажоры могут стать причиной финансовых потерь. При планировании вложений инвестор сразу должен определить индивидуальный уровень рисков и убытков, которые он готов понести, а также позаботиться о равномерном разделении средств между разными активами: если один упадет в цене, то второй и третий имеют шансы вырасти или сохранить стабильность. Распределение активов называется диверсификацией – рассмотрим, как это работает.

Диверсификация – способ инвестирования, при котором вкладчик распределяет средства, чтобы обеспечить разнообразие активов. Например, Иван накопил 100000 рублей и решил их куда-то вложить, выбрал акции одного эмитента и купил их, потратив всю сумму. К концу года акции обвалились на 60%, а Иван потерял больше половины капитала.

Опытный инвестор использует другую стратегию. Он не покупает акции одной компании, а направляет, например, 30% в облигации разных проверенных эмитентов, 20% – кладет на депозит, 30% – использует для предоставления кредитного займа бизнесу, на оставшиеся 20% покупает юани. Разнообразие активов обеспечивает определенный уровень стабильности: если произойдет форс-мажор – не все вложения будут потеряны. Диверсификация используется не только в инвестициях: компании развивают несколько бизнес-направлений (производят автомобильные шины и открывают станции технического обслуживания), а государство финансово поддерживает разные отрасли экономики.

Что нужно учитывать при диверсификации портфеля

Инструмент помогает защититься от больших убытков, сделать портфель более сбалансированным и получать высокую доходность, если рассматривать ее в долгосрочной перспективе. Даже при условии сверхкрупного кризиса инвесторы с диверсифицированным портфелем имеют больше возможностей, чем вложившие все накопления в один актив.

Инвестиции для начинающих кажутся очень непростым процессом, но на практике все легче, главное – правильно определить цели. Доходность вложений напрямую зависит от сроков, суммы и частоты расширения портфеля, выбранной стратегии, размера риска, опыта. Если цель – сохранить сбережения, то можно купить недвижимость, оформить депозит или ОМС, что не допустит обесценивания денег под натиском инфляции.

В случае потребности приумножить капитал нужно действовать более активно, вкладывая средства в корпоративные облигации, предоставляя займы бизнесу – риски здесь выше, как и доходность. При условии диверсификации, выбора надежных каналов и операторов для инвестирования вкладчик хорошо защищен, тем более рынок постоянно стандартизируется и контролируется на государственном уровне.

Для расчета доходности удобно использовать онлайн-калькуляторы

Мы рассказали, что такое инвестиции и с чего начать, выбор лучших инструментов и стратегий остается за вами. Рекомендуется не начинать вкладывать деньги без предварительного плана и изучения финансовых инструментов, нужно доверять только измеримым показателям – это отчеты и другие документы, подтверждающие надежность актива для инвестора. Для новичков рекомендованы небольшие суммы вложений, которые легко увеличивать по мере обучения, и методы, отличающиеся консервативными и умеренными рисками.

04 / 12 / 2024

10 / 09 / 2024

10 / 02 / 2022