Третий образовательный вебинар JetLend для инвесторов «Риски на пальцах» прошел 21 декабря. Его провел директор по рискам Дмитрий Яшин. Здесь вы можете посмотреть запись вебинара, а также ознакомиться с его кратким содержанием и ответами на вопросы участников в текстовом формате.

Из этого вебинара вы узнаете:

Здесь вы можете увидеть схему работы платформы. JetLend объединяет большое количество инвесторов и заемщиков. Портфель каждого инвестора составляется из множества займов разных компаний. Точно так же и у одного конкретного займа будет много участников — инвесторов. Это делается для того, чтобы даже при небольшом портфеле инвестора можно было распределить деньги по множеству заемщиков с целью диверсификации.

На платформе работает аннуитетная система. Ежемесячный аннуитетный платеж по займу рассчитывается исходя из ставки, срока и суммы займа.

Формула расчета аннуитета: ЕП = С × ПС × (1 + ПС)ⁿ / ((1 + ПС)ⁿ – 1), где:

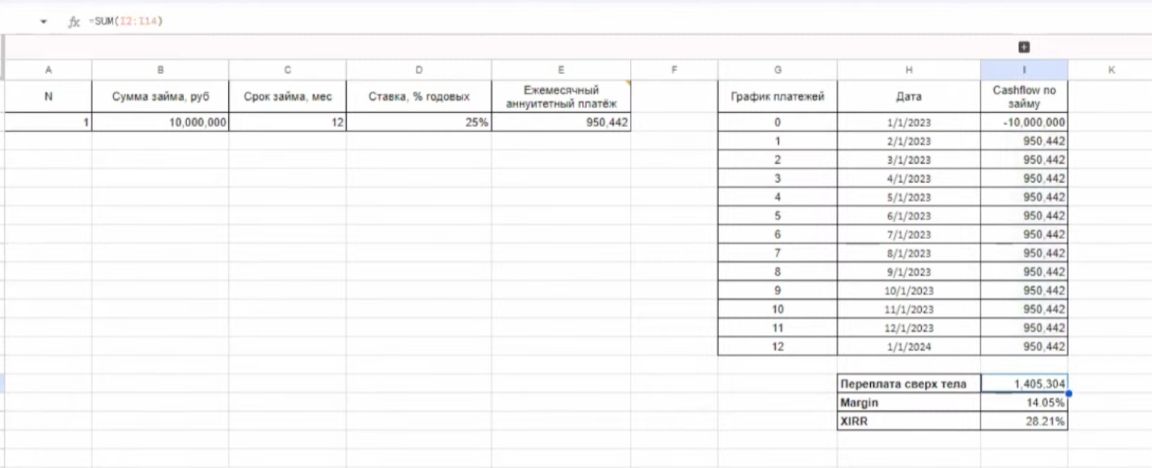

Ниже представлена таблица с расчетом аннуитетного платежа по займу 10 000 000 рублей со ставкой 25% и сроком на 12 месяцев.

таблица с расчетом аннуитетного платежа по займу 10 000 000

Переплата по такому займу составит 1 405 000 рублей. То есть доходность, которую в конце срока погашения займа получит инвестор (маржа), составит 14,05% от вложенных средств.

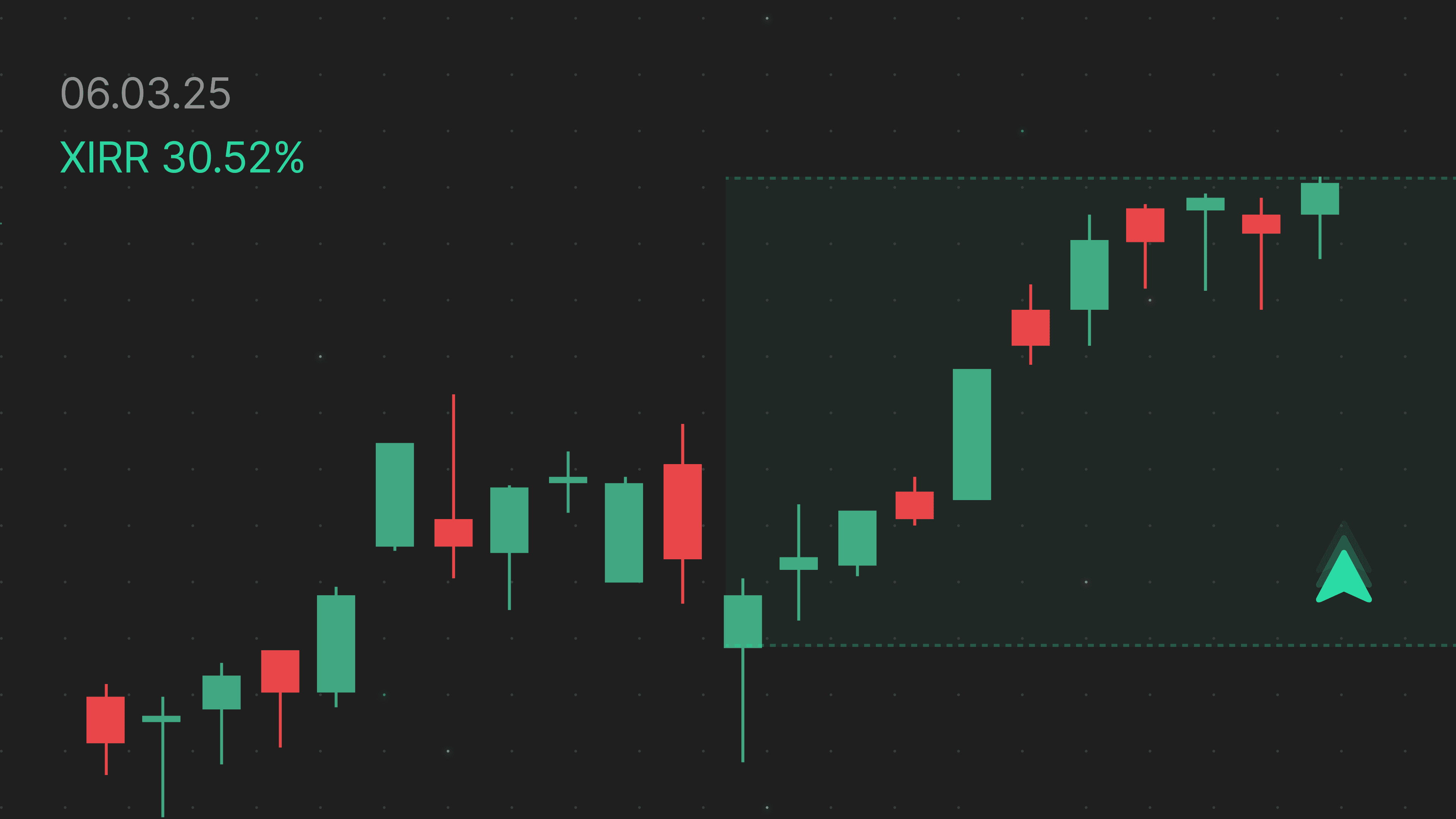

Почему при ставке 25% годовых маржа составляет 14%? Дело в том, что когда происходит оплата по аннуитетному платежу, тело займа выплачивается вместе с процентным доходом. Соответственно, это снижает рабочее тело займа, которое генерирует прибыль. Таким образом, инвестор получает свои деньги быстрее, чем если бы тело займа поступало ему в конце всех процентных платежей. Однако такая схема позволяет сразу же реинвестировать полученные средства в другие займы, в результате справедливая ставка внутренней доходности (XIRR) составляет уже 28% годовых.

В случае дефолта заемщика в схему формирования доходности портфеля инвестора привносятся изменения. Дефолт — это невыполнение обязательств заемщиков по выплате долгов.

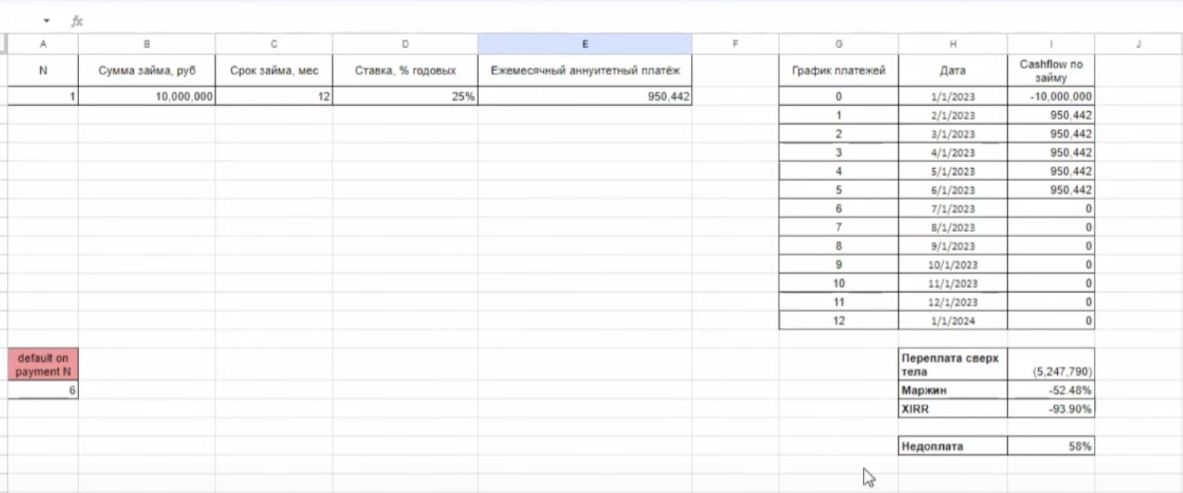

Как правило, дефолт не наступает сразу с первого месяца займа. По расчетам платформы, при условии срочности займа 12 месяцев дефолт в среднем происходит на 6-й месяц. Невыплаченная сумма отразится потерями в портфеле инвестора. За первые 5 месяцев заемщики выплачивают примерно 40% от тела займа с процентным доходом, то есть потери с дефолтного займа составляют 60%.

Ниже представлена таблица, которая демонстрирует влияние дефолта на портфель инвестора и показывает как рассчитываются потери. Данные из таблицы актуальны при условии, что все денежные средства были вложены в один займ в ручном режиме. Как видите, при отсутствии диверсификации при дефолте заемщика доходность уходит в отрицательную зону.

таблица, которая демонстрирует влияние дефолта на портфель инвестора

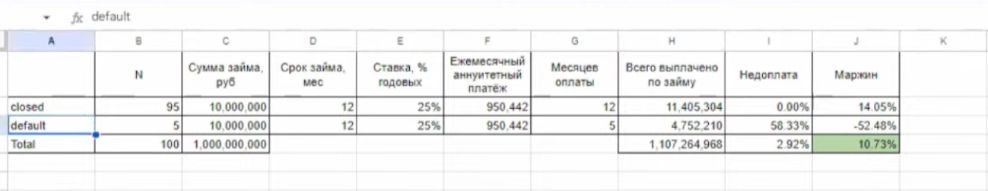

Чем выше диверсификация, тем ниже влияние дефолта на доходность портфеля. Например, если дефолт допустят 5% заемщиков от общего объема портфеля, то другие займы перекроют потери, и конечная доходность такого портфеля (маржа) составит 10,73%. Как дефолт влияет на портфель из большого числа заемщиков, демонстрирует таблица ниже.

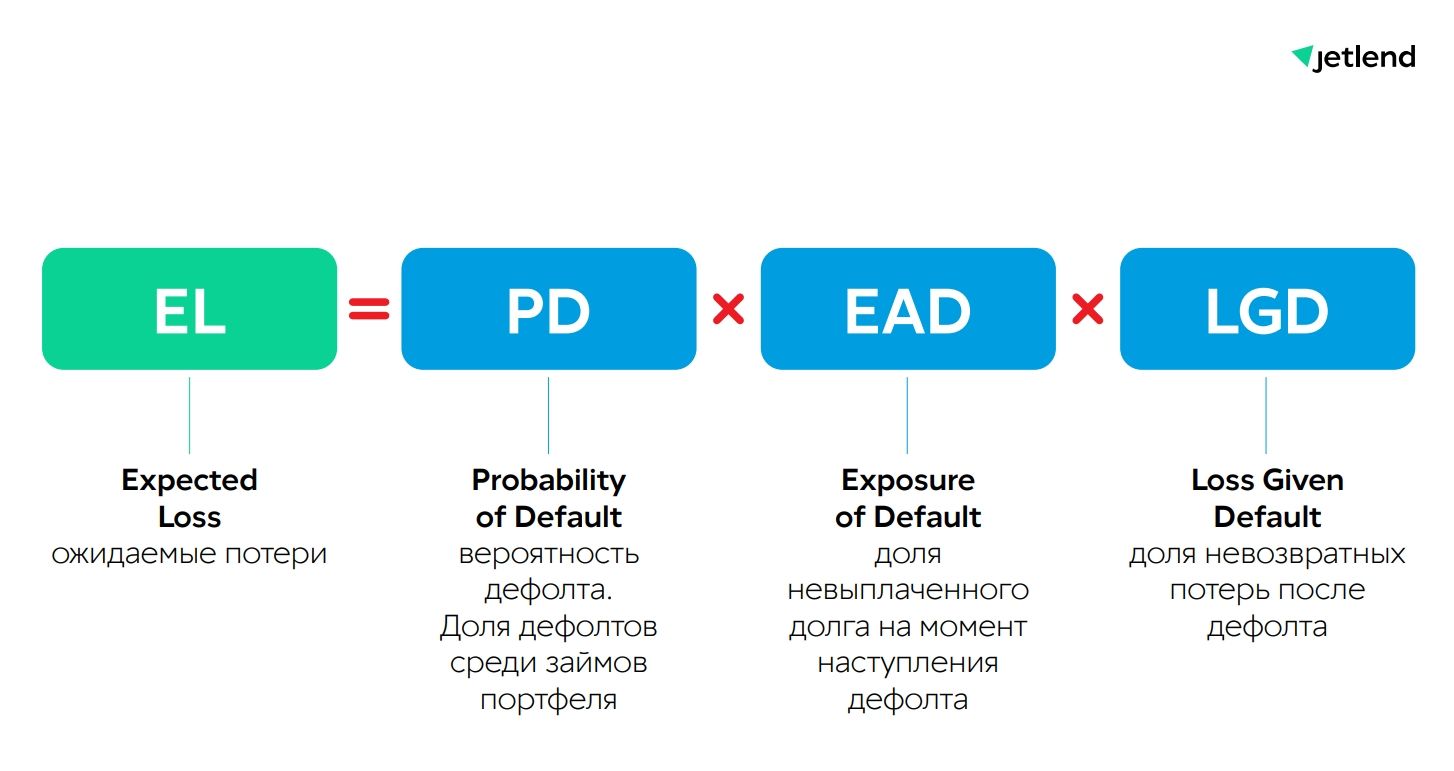

Приводим формулу подсчета ожидаемых потерь EL = PD x EAD x LGD где:

По расчетам платформы, от суммы, которая поступает на дефолт, есть 3% возврата в результате взыскания в суде. Поэтому множитель LGD равен 97%. Как говорилось ранее, EAD в среднем составляет 60%, поскольку часть средств заемщик успевает выплатить до наступления дефолта. Имея эти множители и значение PD, можно рассчитать ожидаемые потери.

Модель машинного обучения в данной схеме применяется на этапе оценки вероятности дефолта (PD). Она помогает распределить заемщиков по уровню риска и дать в соответствии с этой вероятности дефолта ставку, которая компенсирует риск и покроет убыток.

В процессе скоринга модель изучает отчетность, кредитную историю и множество других параметров компании. Затем сравнивает ее с большим объемом данных о действующих заемщиках, в том числе допустивших дефолт, и на основе этого дата-пака анализирует вероятность ее дефолта. Таким образом строится риск-модель Risk Based Pricing (RBP).

Она показывает, какому рейтингу соответствует какая ставка. Так, например, PD компаний 18 рейтинга составляет 10.36%. То есть примерно каждая десятая компания из этого рейтинга уходит в дефолт. Но и ставка по таким займам достигает 41,9%, что потенциально покрывает убытки от дефолтов. При этом PD с 1 по 7 рейтинг не превышает 1%

В мае 2023 года платформа внедрила модель 6.0, в октябре 2023 внедрила модель 6.1. Эволюция модели представлена на картинке.

Можно видеть, насколько точно стала определяться вероятность дефолта. До внедрения машинного обучения прогнозирование было не столь точным и дефолты иногда случались с надежными заемщиками согласно рейтингу. Сейчас дефолты возрастают по мере снижения рейтинга. Модель позволяет удовлетворить различные риск-аппетиты инвесторов.

Если у меня есть компании, по которым случился дефолт. Что теперь будет с деньгами, которые были в них вложены: можно не ожидать возврата или надежда есть?

По суду через Legal collection мы возвращаем примерно 3% от всех поступивших на дефолт средств. Это средняя цифра, платформа работает над повышением объема взысканий и в ближайшем будущем планирует увеличить эту цифру как минимум до 10%.

Много говорится о рисках по дефолтам компаний, но мало о рисках по банкротству инвестиционной платформы. Хотелось бы получить больше информации о порядке действий инвесторов в такой ситуации.

В декабре крупнейшее российское рейтинговое агентство «Эксперт РА» присвоило JetLend рейтинг BB+. Этот рейтинг позволяет покупать облигации компании на публичном рынке долга даже пенсионным фондам, которые имеют серьезные законодательные ограничения на инвестирование средств. Подробнее о действиях инвесторам могут рассказать клиентские менеджеры.

Какие нововведения планируется в риск-модели и JetLend в целом?

Мы планируем серьезно обогатить наш объем данных, которые используются для риск-модели. Увеличится предиктивная способность, и мы будем скорить заемщиков более точно. Также планируем развивать вторичный рынок.

Напомним, что в декабре 2023 года инвестиционная платформа JetLend запустила серию образовательных вебинаров для инвесторов. Их цель — познакомить пользователей с основными аспектами использования платформы, подробно рассказать о функционале и возможностях.

Формат вебинаров интерактивный и позволяет участникам задать вопросы спикеру как заранее, так и во время онлайн-встречи. Для удобства инвесторов мы разделили вебинары по уровню сложности на «Базовый», «Продвинутый», «Эксперт». Каждый новый вебинар мы анонсируем в stories в личном кабинете и по электронной почте. Следите за новостями на нашем сайте!

Записи вебинаров доступны для просмотра на нашем YouTube-канале и в разделе «Академия» на сайте. Вебинары проводятся еженедельно.

06 / 03 / 2025

30 / 11 / 2023

22 / 04 / 2024