Делая выбор в пользу той или иной облигации, важно понять, насколько прибыльной она будет. Здесь на помощь инвесторам приходит расчет их доходности. Важно понимать, что это не просто цифра, а ключ к пониманию потенциальной прибыли инвестиционного инструмента. В этой статье мы разберем, что такое доходность облигаций, какие ее виды существуют и как рассчитать этот показатель.

Доходность облигаций — это прибыль, которую инвестор может получить от вложений в облигации. Этот показатель выражает процентное отношение между доходом, который получает инвестор, и текущей ценой или номиналом.

Доходность является одним из основных факторов, определяющих привлекательность актива для потенциальных инвесторов.

Выделяют четыре типа доходности облигаций:

Виды доходности облигаций

Понимание различных видов доходности облигации помогает инвесторам принимать взвешенные решения о вложении средств и оценивать инвестиционные риски.

Для расчета доходности облигаций используют различные способы. Выбор подхода зависит от вида доходности. Давайте рассмотрим формулы и примеры для каждого типа.

Эта доходность выражает годовой доход от купонных выплат. Этот показатель позволяет инвесторам оценить реальную доходность в процентном выражении.

Формула: КД = (ГКП / НС) * 100%

Где:

Пример:

Предположим, у вас есть облигация с годовым купонным платежом в 65 рублей, а ее номинал составляет 1000 рублей.

КД = (65 / 1000) * 100% = 6,5%

Итак, доходность облигации по купону составляет 6,5%. Это значит, что вы можете ожидать доход в размере 8% в год.

Важно отметить, что этот показатель не учитывает колебания в стоимости ценной бумаги. Поэтому для расчета реальной инвестиционной прибыли лучше использовать текущую доходность.

Текущая доходность — прибыль, которую инвестор получит от вложения в облигацию, учитывая ее цену в настоящий момент.

Формула: ТД = (ГК / РЦ) * 100%

Где:

Пример:

Допустим, у вас есть облигация: номинал — 1000 рублей, годовой купонный платеж — 80 рублей. Но сейчас ее цена на рынке составляет 950 рублей.

ТД = (80 / 950) * 100% = 8,4%

В таком случае инвестор, покупая облигацию по сниженной цене, может рассчитывать на более высокий доход — 8,4% в год.

Чтобы рассчитать прибыль, которую вы получите к дате погашения, нужно использовать формулу простой доходности к погашению.

Доходность облигации к погашению бывает двух видов: простая и эффективная. Простая — ожидаемая прибыль инвестора, которую он получит, если будет держать облигацию в инвестиционном портфеле до даты ее погашения.

Рассчитать ее может быть сложнее, так как этот показатель учитывает все купонные выплаты, а также разницу между текущей ценой актива и его номиналом.

Формула: ПДП = ((НС — ТС + ГК) / ТС) * (365 / Д) * 100%

Где:

Пример:

31 декабря 2021 года вы приобрели облигацию по сниженной цене — за 975 рублей. Ее номинал — 1000 рублей, годовой купон — 75 рублей, а срок погашения назначен на 31 декабря 2024 года. За это время вы получите три купонных платежа.

ПДП = ((1000 — 975 + 75 * 3) / 900) * (365 / 1096) * 100% = 8,54%

Именно такую прибыль вы получите, если сохраните облигацию в портфеле на 3 года — до погашения. Второй тип доходности к погашению используют, если планируют вложить полученную прибыль в тот же актив.

Эффективная доходность облигации (ЭПП) учитывает не только купонные выплаты и разность между номинальной и текущей стоимостью, но и реинвестированные купонные выплаты. В таком случае ваш доход будет больше за счет капитализации процентов. Для расчета важно, чтобы выплат по купону было достаточно для покупки еще одной ценной бумаги.

Этот показатель сложнее рассчитать вручную, поскольку предсказать пересмотр ставки невозможно. Однако можно воспользоваться онлайн-калькулятором Мосбиржи.

Пример:

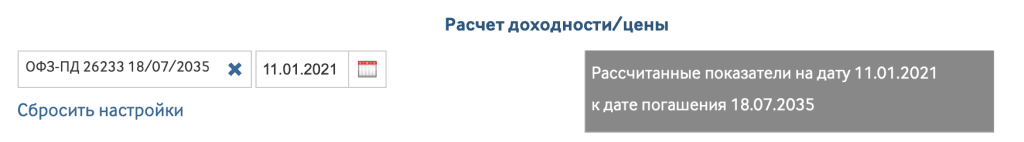

Предлагаем рассчитать этот показатель для ОФЗ 26233. Допустим, вы приобрели ее 11 января 2021 года и не планируете продавать до погашения.

Как рассчитать ЭДП с помощью калькулятора:

1. Ввести тикер облигации и выставить дату покупки актива.

2. Поставить галочку в пункте «Расчет доходности по цене» и выставить стоимость, по которой вы приобрели ценную бумагу. Ее нужно указать в процентах. 11 января 2021 года цена ОФЗ составляла 973,9 рубля — это 97,39%.

3. Указать дату, до которой вы хотите держать облигацию в портфеле. Это может быть планируемое время продажи, дата оферты или погашения. В рассматриваемом нами примере мы выбрали третий вариант.

4. Калькулятор автоматически рассчитал все виды доходности. Они отображаются в таблице справа. Но нам важен показатель эффективной доходности — он составил 6,48%. Этот показатель рассчитан с учетом дисконтирования платежей.

Стоит отметить, что это лишь промежуточный результат, поскольку с полученного дохода инвестор должен заплатить налог 13%. О том, как получить налоговый вычет, мы рассказывали в другой статье.

Понимание и умение рассчитывать доходность облигации помогает инвесторам принимать обоснованные решения и эффективно управлять инвестиционным портфелем. Однако следует помнить, что доходность зависит от различных факторов, включая процентные ставки, кредитный рейтинг эмитента и сроки инвестиции, и может меняться в течение времени. Подробнее о том, как купить облигации, читайте в статье.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей платформы и рынка краудлендинга!

06 / 03 / 2025

16 / 01 / 2024

01 / 03 / 2022