Все граждане, получающие облагаемый доход, обязаны платить налог на доходы физических лиц (НДФЛ), но облагаются ли инвестиции налогом и в каком размере?

Налог на доход от инвестиций взимается с дивидендов, а также с прибыли, полученной от продажи ценных бумаг, с дохода от продажи недвижимости и других активов, а его размер зависит от типа дохода и срока владения активами.

Ставка НДФЛ составляет от 13% до 35%, но иногда возможно и полное освобождение от налогообложения. В статье расскажем, какие бывают инвестиции и как платить налоги на инвестиционные доходы.

Это ценные бумаги, подтверждающие право собственности на долю в акционерном обществе. Они предоставляют инвестору возможность получать часть прибыли и, в определенных случаях, голосовать на собраниях акционеров.

Доход, который можно получить от акций, делится на дивиденды и прибыль с продажи. С дивидендов уплачивают подоходный налог, а налог на прирост капитала иногда может не взиматься.

При покупке акций на бирже с 1 января 2014 года и удержании их 3 года и более, прибыль налогом не облагается, если она не превышает 3 млн ₽ за каждый полный год владения.

НДФЛ не взимается также при продаже акций с брокерского счета, удерживаемых более 5 лет, если доход не превышает 50 млн ₽. По закону, принятому с 1 января 2025 года, при превышении этой суммы дохода, разница подвергается налогообложению по ставке 13% для резидентов РФ и 30% для нерезидентов.

Налог на дивиденды удерживается автоматически, тогда как налог с прибыли от продажи акций обычно платит брокер. При продаже акций без профессионального посредника, нужно самостоятельно подавать декларацию и уплачивать НДФЛ.

Это долговые расписки компании, предлагающие стабильный доход в виде выплат с купонов, с которого платится НДФЛ.

Налог с прибыли от их продажи уплачивать не придется, если ценные бумаги приобретены на бирже и удержаны 3 года и более, а прибыль от продажи не превышает 3 млн ₽ в год. Но в случае с внебиржевыми облигациями налог оплачивается всегда.

Эмитент или брокер самостоятельно удерживают НДФЛ с прибыли по купонам. При продаже облигаций без посредника, нужно подать декларацию самостоятельно, произвести расчет налога и оплатить его.

ПИФ — это фонд, который собирает деньги инвесторов и инвестирует их в разные активы, а пай — это доля в этом фонде. Если цена активов ПИФов растет, то растет и стоимость паев, что позволяет заработать на разнице цен покупки и продажи.

С дохода от паев в определенных случаях платится НДФЛ. Налог уплачивается при покупке ПИФов до 2014 года и продаже паев раньше, чем через 3 года, или если доход превышает 3 млн ₽ в год.

Например, если вы приобрели паи за 200 тыс. ₽ и продали за 300 тыс. ₽ через 2,5 года, вам нужно будет заплатить налог. Но если бы вы продержали их 3 года и более — налог не взимается.

НДФЛ рассчитывается и удерживается брокером или другим официальным посредником.

Инвесторы могут вкладывать средства в один вид микрофинансовых организаций — микрофинансовые компании (МФК). Минимальная сумма инвестиции составляет 1,5 млн ₽. С доходов, полученных от вложения в МФО, нужно уплачивать НДФЛ.

Ответственность за расчет и удержание налога лежит на самой микрофинансовой организации.

Часто проценты по вкладам и депозитам в банках не облагаются НДФЛ. Это возможно, если за год банки начисляют проценты в рамках определенного лимита.

Для расчета лимита нужно выяснить актуальную ключевую ставку (узнать ее можно на сайте Банка России) и использовать формулу: 1 млн ₽ умножить на наибольшую ключевую ставку ЦБ в налоговом периоде на 1-е число каждого месяца. При регулярном начислении процентов банком, их учитывают в том году, когда они были получены. Когда же проценты выплачиваются в конце срока вклада, учитывается только период, на который он открыт.

Если депозит открыт на срок более 15 месяцев и выплата процентов происходит в конце, то лимиты должны быть проверены по предыдущим годам.

К примеру, налог не начисляется, если вклад открыт на 16 месяцев и в 2024 году получено 230 тыс. рублей, превышая лимит на 20 тыс. рублей, но используется неиспользованный остаток лимита за 2023 год.

Когда производится расчет дохода по валютным счетам сумму переводят в рубли по курсу на день получения процентов.

При расчете налоговой базы не учитываются и, соответственно, не облагаются НДФЛ проценты:

Сумма налога исчисляется Федеральной налоговой службой (ФНС), которая собирает информацию о доходах вкладчиков. При превышении лимита будет начислен НДФЛ, и вкладчику отправят уведомление. Налог необходимо оплатить до 1 декабря года, следующего за истекшим налоговым периодом.

Для покупки металлов через банк используется обезличенный металлический счёт (ОМС). На нем учитывается не денежная сумма, а вес металлов, таких как платина, золото, серебро и других. Вы покупаете металлы у банка, а затем, при закрытии счета продаете их обратно.

Если стоимость металлов повысится, полученная прибыль не учитывается в общем доходе по альтернативным счетам. На ОМС не влияет расчет налогов на вклады, но от него зависит ставка НДФЛ на доход от инвестиций.

Счета, существующие 3 года и более, налогом не облагаются. Однако при более раннем закрытии счета придется оплатить налог на разницу цен от покупки и продажи. Банк самостоятельно удерживает налог при закрытии ОМС.

Часто налоги касаются процентов, дивидендов и других доходов, которые могут поступать от размещения средств на зарубежных счетах.

Важно помнить о правилах подачи декларации, в которой следует указать все зарубежные счета и прибыль по ним. Невыполнение этих обязательств может повлечь штрафы и санкции.

Его удержание производится при выводе средств со счета, а также в декабре каждого года. Брокер, без участия инвестора, удерживает налог и передает информацию в налоговые органы.

Доход с них требует самостоятельного декларирования.

Ставка НДФЛ будет 13% для доходов ниже 2,4 млн ₽ в год, а при доходе выше составит — 15%. Налог рассчитывается на основе разницы цен покупки и продажи. При этом, есть возможность применения налогового вычета до 250 тысяч ₽.

Декларация 3-НДФЛ подается до 30 апреля года, следующего за тем, в котором получен доход, а уплатить налог нужно до 15 июля.

Он рассчитывается в валюте РФ и удерживается с суммы, поступившей на счет физлица, в момент выплаты дивидендов.

Налог удерживается только при выплате дохода. С начисленных, но невыплаченных дивидендов удержания не производятся.

Уплата налогов обязанность инвестора, однако брокеры могут выполнять роль посредника. В таком случае именно они являются налоговыми агентами, удерживают налог и направляют его в налоговые органы.

Инвестор сначала производит расчет налога, основываясь на своих доходах. А затем обращается в налоговую с соответствующей декларацией и производит оплату в установленный срок.

Брокер самостоятельно удерживает налог, когда инвестор получает прибыль от перепродажи ценных бумаг или дивидендов. Обычно это происходит автоматически: брокер вычитает нужную сумму перед зачислением денег на счет инвестора.

Если он использует налоговые вычеты, не предусмотренные брокером, или если его доходы превышают лимиты, установленные налоговым законодательством.

Также самостоятельная отчетность требуется при работе с иностранными активами или при отсутствии налогообложения у брокера.

Инвестору следует проверять правильность расчета налога при выводе денег с брокерского счета. При возникновении ошибок нужно обратиться к брокеру для уточнения деталей и, если нужно, подать заявление на возврат переплаченного налога.

Чтобы сделать инвестиции более привлекательными, для определенных групп владельцев брокерских счетов предусмотрены налоговые льготы и налоговый вычет. Они помогают уменьшить расходы или вернуть часть средств по завершению периода уплаты налогов.

Есть 2 вида налоговых вычетов для владельцев индивидуальных инвестиционных счетов (ИИС).

Важно помнить, что к одному ИИС можно применить только один из этих вычетов.

Для тех, кто инвестирует от 3 млн рублей, предусмотрена льгота, позволяющая освободить от налога доход от продажи ценных бумаг и паев инвестиционных фондов, которые куплены на организованных торгах с 1 января 2014 года и пробыли во владении инвестора больше 3 лет.

При их продаже налоговая база исчисляется в рублях, а доход в валюте переводится в рубли по курсу ЦБ РФ на дату его получения. Из полученной суммы вычитаются расходы, связанные с покупкой ценных бумаг, которые тоже пересчитываются в рубли по тому же курсу.

Таким образом, налогообложению подлежит только прирост стоимости еврооблигации (при наличии) без учета изменения курса валюты.

При расчете налогов брокер учитывает как прибыль, так и убытки, что позволяет произвести сальдирование по операциям, указанным в статье 214.1 НК РФ. Налог платится только с доходов после этого процесса.

Для возвращения бумаг в портфель, можно выкупить мгновенно или подождать снижения цены. Однако это часто приводит к дополнительным комиссиям и прерыванию срока владения, что важно для льготы на долгосрочное владение ценными бумагами (ЛДВ).

Брокер взимает налог лишь по закрытым сделкам, виртуальные доходы и убытки не облагаются налогом.

При сальдировании у одного брокера уведомлять его не нужно. Чтобы засчитать убытки у двух и более брокеров необходимо подать декларацию 3-НДФЛ в налоговую с указанием результатов инвестиций.

Инвесторы, получающие дивиденды от американских акций, заполняют налоговую форму W8-BEN у своего брокера. Эта форма позволяет снизить налог на дивиденды с 30% до 13%.

Важно убедиться, что брокер предоставляет возможность подписания формы W-8BEN, так как она доступна у большинства из них, а также обновлять ее каждые 3 года.

Налог на инвестиции в России нужно оплачивать в случае получения дохода, например, при продаже недвижимости или получении процентов от вложений. Если стоимость недвижимости возросла, но она не была продана, налога не будет.

Организации обязаны самостоятельно уплачивать налоги и подавать декларации в зависимости от выбранного режима налогообложения.

При использовании онлайн-бухгалтерии нужно, чтобы доходы поступали на связанный расчётный счёт. Если средства приходят на другой счёт, информацию о доходах следует добавить вручную.

Режим предполагает уплату одного налога, ставка которого зависит от объекта налогообложения, дохода и численности сотрудников:

Важно: регионы, как и прежде, вправе их снижать.

Компании и ИП ежегодно подают декларацию и ведут книгу учета, а с 2024 года — уведомления по ЕНП раз в квартал.

Срок сдачи декларации по налогу на УСН:

Налоги уплачиваются через единый налоговый платеж. Авансовые платежи необходимо перечислять своевременно: итоговые налоги — до 28 марта (для ООО) и до 28 апреля (для ИП) следующего года. Если сроки совпадают с выходными, они сдвигаются.

По статье 346.43 НК она доступна только для ИП в определённых сферах бизнеса, инвестиции не учитываются.

Если вы совмещаете патентную систему с упрощенным налогообложением, налог с инвестиционных доходов уплачивается по УСН. В других случаях уплачивается НДФЛ по общей системе.

При этой системе налог НДФЛ составляет 13% с дохода до 2,4 млн ₽, свыше — 15%. А ограничение по типу деятельности отсутствует. Повышенная ставка будет применена только к сумме превышения.

ИП на ОСНО могут использовать профессиональный налоговый вычет, уменьшая доходы на подтвержденные расходы. Без документов возможно уменьшение на 20%.

Уведомления по НДФЛ подаются в апреле, июле и октябре до 25-го числа. Декларацию 3-НДФЛ необходимо сдать до 30 апреля следующего года (например, за 2024 год — до 30 апреля 2025 года). А авансовые платежи — до 28 апреля, 28 июля и 28 октября; итоговый платеж за 2024 год — до 15 июля 2025 года.

Нет ограничений по сферам деятельности, доход от инвестиций учитывается при расчете налога на прибыль, ставка составляет 25%.

Частота подачи деклараций связана со способом уплаты авансовых платежей. При ежеквартальных платежах подавать декларацию нужно 4 раза в год. При ежемесячных — 12 раз в год. Итоговая декларация отправляется до 25 марта следующего года.

Ежемесячные авансовые платежи производятся до 28-го числа каждого месяца; ежеквартальные в апреле, июле и октябре. Налог на прибыль за год уплачивается до 28 марта следующего года.

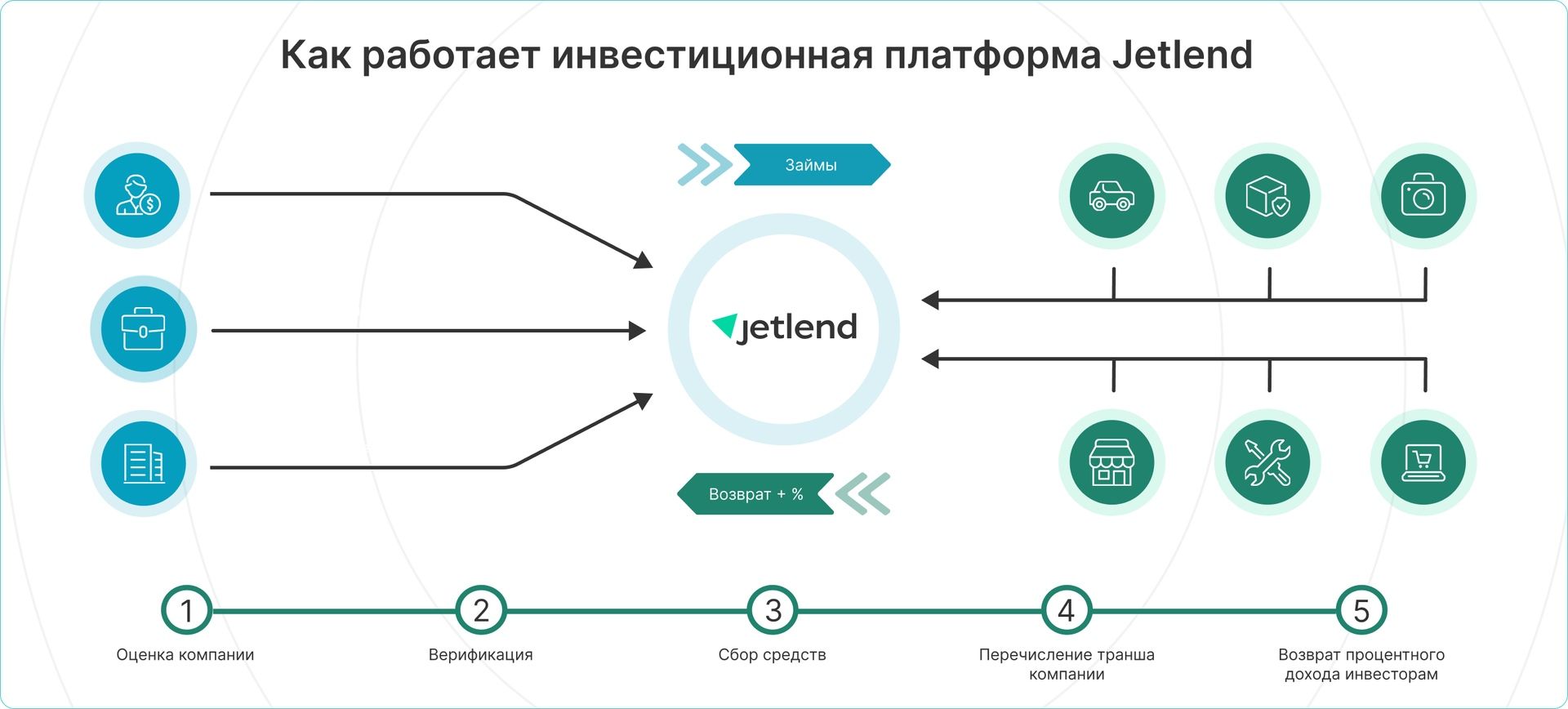

Краудлендинг на платформе JetLend — это возможность получать пассивный доход от долгосрочных вложений в перспективные проекты.

Платформа соединяет заемщиков, которым нужен капитал для развития бизнеса, с инвесторами, готовыми предоставить средства в обмен на доход от процентов.

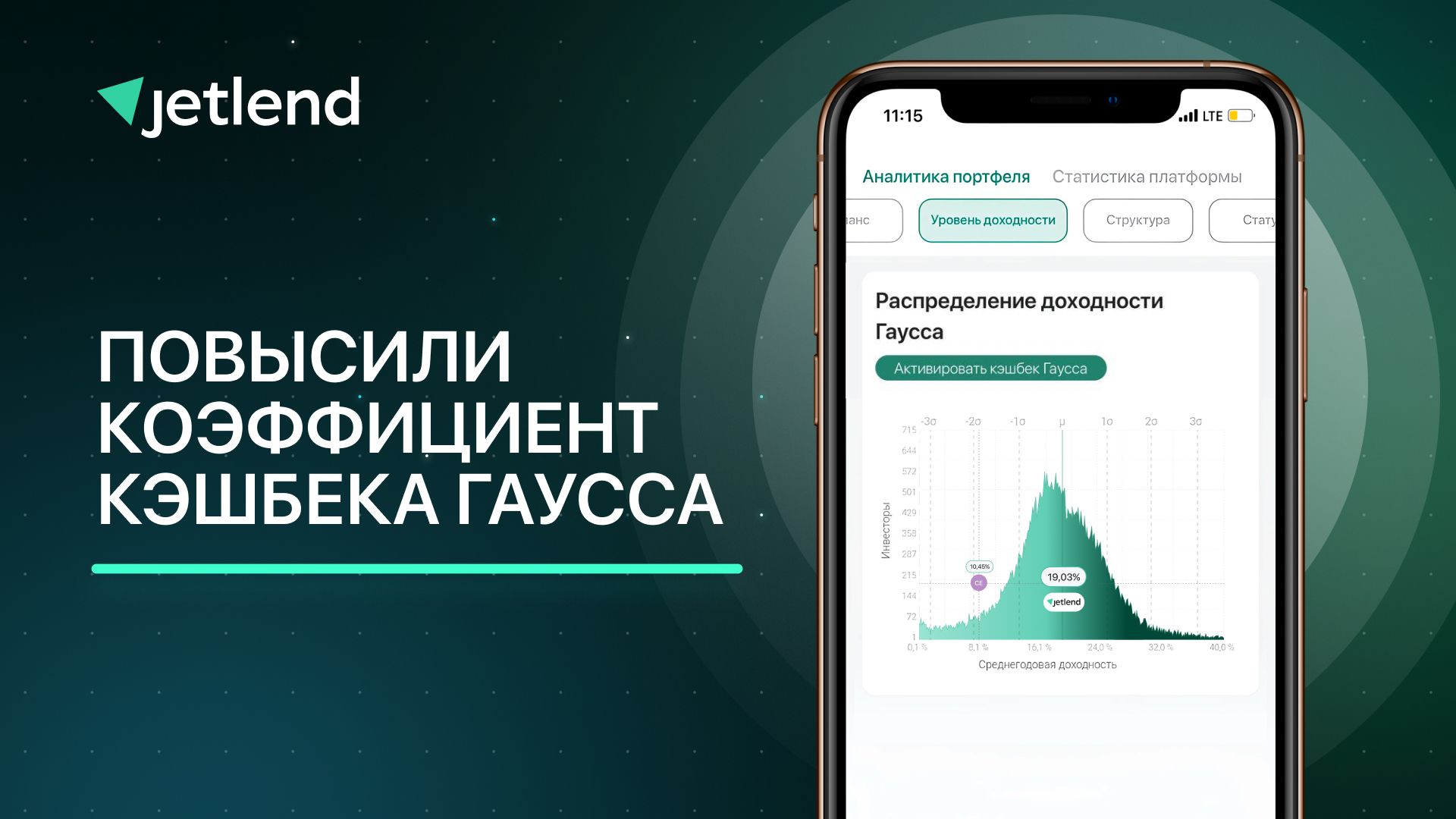

Краудлендинговая платформа открывает новые горизонты для инвестирования, позволяя получать доход, превышающий ставки по банковским депозитам. Начать инвестировать можно всего с 10 тысяч рублей, что делает этот инструмент доступным для начинающих инвесторов. Кроме того, это возможность диверсифицировать ваш инвестиционный портфель и снизить инвестиционные риски.

Также компания планирует провести IPO и скоро поделится подробностями участия на официальных каналах в БКС Профит, Т-Пульс и Смартлаб. Подписывайтесь, чтобы быть в курсе событий!

Налог на доход от инвестиций физических лиц имеет свои особенности. В случае инвестирования в качестве физлица налоговым агентом будут заемщики, обязанные уплачивать налоги и информировать ФНС.

Они сдают справку о доходах и налогах физлица в составе годового 6-НДФЛ за год не позднее 25 февраля года, следующего за отчетным.

Кроме того, заемщики подают расчет 6-НДФЛ ежеквартально. Санкции за просрочку составляют 1 тысячу рублей за первый месяц опоздания, с увеличением на 1 тысячу за каждый последующий месяц. Директор компании также может быть подвергнут штрафу за задержку.

При инвестировании в качестве индивидуального предпринимателя (ИП) или юридического лица (ООО) налоги уплачиваются самостоятельно в соответствии с выбранной системой налогообложения.

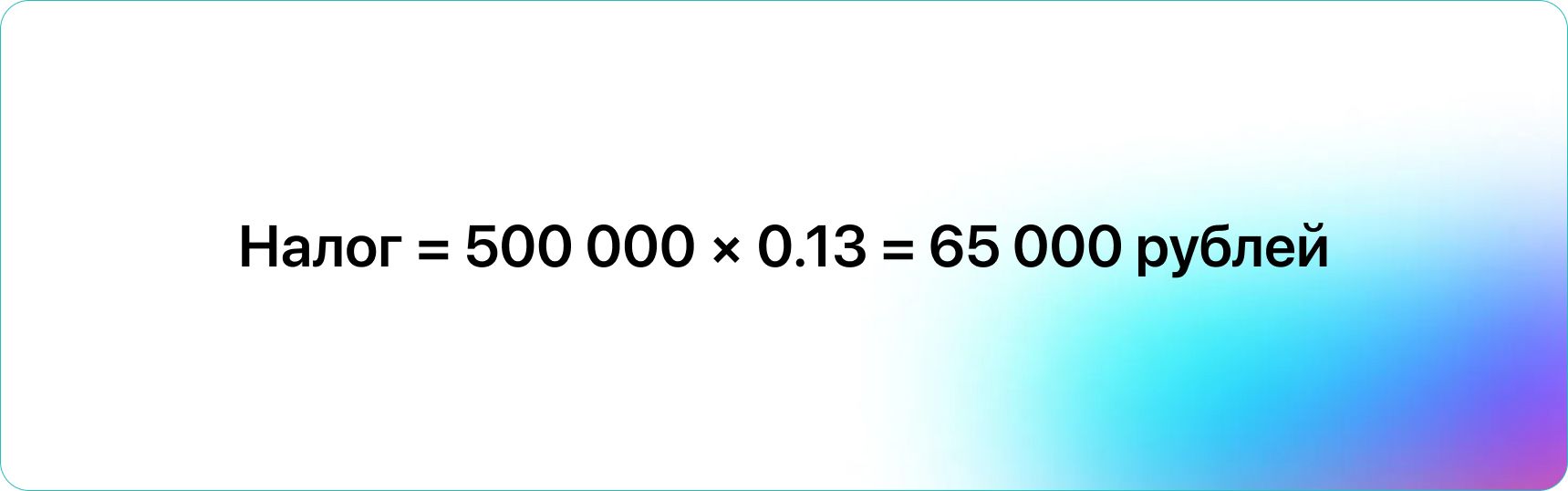

Рассмотрим пример расчета налога для инвестора на основе доходов от продажи ценных бумаг.

Данные для расчета:

Далее проведем расчет по пунктам:

Она рассчитывается как разница между доходом от продажи и расходами на приобретение.

Налогооблагаемая база = Сумма продажи − Сумма инвестиций

2. Расчет налога:

Зная налогооблагаемую базу, можем рассчитать налог:

Налог = Налогооблагаемая база × Налоговая ставка

3. Итоги

Таким образом, частный инвестор должен уплатить налог в размере 65 000 рублей.

Статья освещает ключевые аспекты уплаты налогов на доходы от инвестиций и налоговые обязательства, которые возникают у инвесторов. Мы выяснили, нужно ли платить налог с инвестиций, и выяснили, что часто налоги взимаются автоматически, однако в некоторых ситуациях требуется ручная подача налоговых деклараций.

Инвесторам важно следить за изменениями в налоговом законодательстве и соблюдать сроки уплаты налогов. Это поможет избежать штрафов и оптимизировать налоговую нагрузку. Ведь правильное управление обязательствами способствует росту доходности инвестиционного портфеля.

Подписывайтесь на наш Telegram-канал, чтобы узнать больше о платформе и рынке краудлендинга!

13 / 05 / 2024

22 / 08 / 2025

17 / 09 / 2021